【看中國2023年5月22日訊】前面一篇文章「中國31萬億元‘新錢'到了誰的賬戶上?」,主要是從存款的角度,分析了31萬億元「新錢」,是怎麼統計出來的,現在在誰的賬戶上。順著這個思路,今天再來看看:到底是誰,最先拿到了這些「新錢」的。

畢竟,央行的新增貨幣,不可能直接印發下去,成為了某些人的存款……

正式文章開始之前,先介紹一位學術型高級官員,因為正是他的學術貢獻,「貸款創造存款(Loan Creates Deposit,LCD)」的理論,才在中國金融界變得廣為人知,而在以前,人們都還普遍相信,是存款創造了貸款,然後通過貨幣乘數,形成了廣義貨幣。

這位官員,就是中國人民銀行貨幣政策司原司長孫國峰,他有關LCD的學術文章,發表在2019年的《國際金融研究》雜誌上。

中國央行貨幣政策司原司長孫國峰(網路圖片)

在該學術文章中,孫國峰談到,傳統的貨幣理論認為,銀行從儲戶吸收存款,並用於放貸和投資,這是一種實物貨幣觀點,認為存在一個相對中立的「資金」,銀行是資金的中介機構,銀行體系通過吸收存款、再發放貸款的循環,來創造貨幣。但實際上,在現代信用貨幣體系之下,從資產負債表複式記賬的角度,觀察央行和商業銀行的貨幣創造,就會發現事實根本不是傳統理論說的那樣,而恰恰是反過來的。

複式記賬法下,金融機構的資產和負債雖然同時、同向變化,但從邏輯順序上觀察,「先有資產,後有負債;先有貸款,後有存款」是確定無疑的——因為,金融機構的資產,恰恰就是其發放的信貸!

從商業銀行的角度觀察,只要市場上有貸款需求,在自身沒有額外儲蓄的情況下,理論來說,商業銀行完全可以「憑空發放一筆貸款」,然後把該貸款記為自身資產,資產負債表規模隨之增加。當這些貸款進入經濟體中流通,就形成了廣義貨幣統計中的各種存款。

從中央銀行角度觀察,只要商業銀行有良好的信貸資產,他就可以拿過來質押,央行也憑空創造一筆「再貸款」,發放給商業銀行,形成了商業銀行的「負債」——由此,商業銀行的貸款創造存款、貸款創造再貸款、存款創造貨幣的鏈條,終於完成。

當然,在實際操作中,商業銀行發放貸款,會受到中央銀行在流動性方面的約束:清算制約、現金製約和法定准備金製約,並不是說可以隨意發放信貸,但這個問題,並不影響貸款創造存款、創造貨幣的順序。

孫國峰本人強調,「貸款創造存款」這種理論,當前主要適用於中國的貨幣創造。這是因為,在當今世界主要經濟體當中,只有中國的基礎貨幣,有相當一部分源於信貸資產的「再貸款」。相比之下,西方主要經濟體的基礎貨幣創造,基本都是來源於國債。

當然,廣義來說,國債本身就是政府的借款,所以,從這個意義上說,當代信用貨幣體系之下,先有借貸、後有貨幣,借貸創造貨幣,這個理論放之四海而皆准。

好了,前面說這麼多,其實就是為了說明,2022年,中國貨幣統計體系中31萬億的「新錢」,並不是中央銀行直接印了發給某些人的,而基本上都是通過借貸所創造出來的。

要搞清楚誰先拿到這31萬億元的「新錢」,誰拿到的最多,其實就是要搞清楚,誰在2022年的借貸增加得最多,那才是央媽的「真愛」。

相比之下,「中國31萬億元‘新錢'到了誰的賬戶上?」一文存款統計的賬戶中所體現出來的「新增」,只是「新錢」的最後流向而已。

在過去的一年中,誰從金融機構得到的借貸最多?這個數據,體現在中國央行的「金融機構人民幣信貸收支表」中。

從大的類別上說,金融機構的人民幣信貸,包括了住戶貸款、企(事)業單位貸款、非銀行金融機構貸款、境外貸款、債券投資、股權及其他投資、黃金佔款、中央銀行外匯佔款、在國際金融機構資產這9類,而其中的住戶貸款和企(事)業單位貸款,又被進一步細分成了多個類別。

通過逐個對比2023年3月份相比2022年3月份、2021年3月份的變化而統計出來誰信貸額度增加得最多,就是誰拿到了最多的新錢。在2023年共計327萬億元的人民幣信貸額度中,企(事)業單位的中長期貸款、債券投資、居民中長期消費貸款(居民房貸)、企(事)業單位短期貸款、中央銀行外匯佔款和股權投資這塊兒,都屬於傳統融資的「大戶」,基本都接近或超過20萬億元。

不過,新增貸款的額度(2022年-2023年),並不是這個順序。

2022-2023年,人民幣信貸新增32.7萬億元,比統計出來的廣義貨幣增加額度還要多,而新增貸款最多的是「企(事)業單位中長期貸款」,其額度增加了13.8萬億元。此外,企(事)業單位短期貸款增加幅度位居第三,增加3.9萬億元;如果再加上票據融資的話,企(事)業在2022-2023年相當於直接得到了近20萬億元的新增貸款額度。

這就明白了,過去一年最先得到「新錢」最多的,就是各種企事業單位,但這個條目,央行也沒有進一步細分,所以我們也知道,到底是哪些企業、哪些事業單位得到了更多的新錢。

在信貸融資額度方面位居第二的,是金融機構的債券投資,該額度新增7.5萬億元——這個新增的債券融資,主要也是企(事)業單位(當然也包括一部分金融機構)拿到了。另外,還有股權及其他投資新增1.23萬億元,理論上說,應該也是被企事業單位拿到了。

就這麼簡單計算一下,我們就可以得出結論,過去一年新增的32.7萬億元信貸,絕大部分(超過28萬億元)都是被企(事)業單位拿走了。

在中國,你可以想像,都是什麼樣的「企事業單位」,能夠得到這28萬億元新增信貸的大頭——很顯然,都是以央企國企為主,基本上沒民營企業什麼事兒,特別是7.5萬億元債券融資中的相當一部分,大多都是被地方政府相關的城投公司拿走了。

其他在2022年信貸額度增加超過1萬億元的條目,主要是居民貸款這塊兒。比較有趣的是,2021年還是新增貸款大戶的房貸,2022年直接縮水為2021年的1/4,這就是說,以往熱衷於通過購房貸款從銀行體系中得到「新錢」的居民部門,2022年忽然對「新錢」失去了興趣。

這種情況發生的原因,我們大家都知道——因為,大家暫時看不到房價上漲的預期,所以也就不願意增加貸款來買房了。

把貸款數據,與「中國31萬億元‘新錢'到了誰的賬戶上?」一文的存款數據,做一個對比,再結合貸款創造存款(LCD)的理論,我們馬上就能明白:中國的金融體系,在2022年將絕大部分「新錢」(超過28萬億元),以信貸的方式給了各種企(事)業單位,然後,企事業單位自身並沒有把這些錢留存在自己的賬戶裡,而是把幾乎所有的「新錢」,很快轉移到了居民賬戶那裡,然後變成了廣義貨幣。

就這樣,通過對央行信貸收支表的詳細分析,你就應該已經明白,31萬億元的新增貨幣,到底是怎麼「印」出來的,然後又怎麼進入居民的賬戶,然後又變成統計中的「廣義貨幣」。

實際上,這也正是中國過去這麼多年最主要的貨幣創造、流通路徑:「新錢」(信貸)發放到企事業單位→轉化成居民部門的新增存款(貨幣)。

通過這篇文章,你也能明白,孫國峰的貸款創造存款理論,是如何在中國的金融體系中穩定而有效運行的。

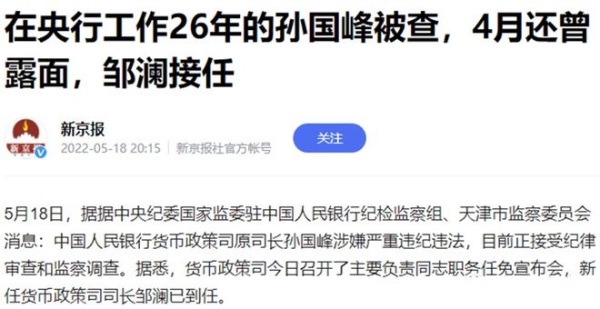

文章最後,貼一篇去年今時的「舊聞」。

中國央行貨幣政策司原司長孫國峰被調查(網路圖片)