【看中国2024年3月25日讯】在经历了一年多的上涨之后,美股最具代表性的标普500指数,其10年周期市盈率(Shiller PE)的估值,已高达34.5倍,仅次于1999-2000年互联网泡沫时期和2021年底的新冠疫情顶峰时期。

这个数字,甚至高于1929年美国股市崩盘前夕。

当然,我们都知道,本轮美股上涨,主要源于以英伟达、微软、Meta、AMD等为代表AI科技股上涨。如果查看标普500成份股中信息科技股的前瞻市盈率(Forward PE),过去30年间,只有互联网泡沫时期、泡沫破裂后时期、疫情后时期比现在还高。

不过,今天想撇开估值,用另外一个特殊的指标,来评估美股当前价格的高低,这就是“全市场股权配置比例(Aggregate Investor Allocation to Equities)”指标,简称AIAE。

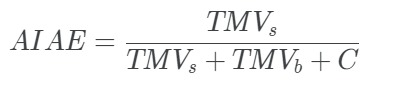

AIAE指标的含义,是市场上的投资者,会根据风险资产(股票)和安全资产(债券与现金)的总量以及前景,动态分配调整两者所占比例,进而影响两者的价格,最终达成市场均衡。用投资者持有的股权总市值,除以他们持有的所有金融资产(股票+债券+现金)的总量,就是投资者对股权的配置比例,这就是AIAE的计算公式。

全市场股权配置比例(AIAE)计算公式

在上述公式中,TMVs是股票总市值,TMVb是债券总市值,C是现金总价值,这里的现金包含了所有广义货币。

从信用货币时代金融资产的逻辑上分析,现金+债券的总市值,基本可以看作实体经济部门(包括家庭部门、政府部门及非金融企业部门)所有债务的总和。

所以AIAE的公式,可以进一步变换成:AIAE=股权总市值/(股票总市值+实体经济总负债)

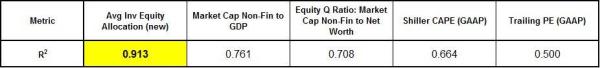

有一篇名为《The Single Greatest Predictor of Future Stock Market Returns》的网上论文,用1952年-2013年美国股权AIAE指标,对比标普500指数此后10年总年化回报率,结果发现,两者具有极高的相关性——其相关性高达0.913。

AIAE指标对比标普500指数2013年后的总年化回报率(作者博客)

进一步的,根据作者论述,AIAE指标在预测美股未来的收益方面,比托宾Q值、Shiller PE、TTM PE乃至股市总市值/GDP等指标,都要有效得多。

需要说明的是,上述计算中,作者计算AIAE指标的分子端,采用的股权总市值数据,是美联储所公布的非金融企业总市值+金融企业总市值,而不是在美股上市的上市公司总市值,也就是说,还包含了那些没有上市交易的公司的股权价值,而且每个季度只有一个数据。

为了估算更高频度的AIAE,同时进一步体现该指标与美股的联系,采用威尔逊5000指数(过去一个季度中有交易的美股上市公司股票总市值)当作美国股权总市值来计算AIAE,并且用该指标与标普500指数点位此后10年的年化增长率作对比,发现两者确实有着非常强的相关性——特别是最近25年间。

可以看出,仅考虑美股上市公司市值的情况下,美国的AIAE指标最近25年来基本都在17%-44%之间变动:最高值是2000年3月的44.3%;最低值是2009年2月的17.2%。前者是1999-2000年间互联网泡沫期间美股的最高点,后者是2008-2009年全球金融危机爆发后美股的最低点。

此外,2003年2月、2016年2月、2020年3月、2022年10月的AIAE指标,也都对应着前后相当长一段时间内AIAE的最低点,也是标普500指数相当长一段时间内的低点,而2021年12月42.4%的高点,则对应着疫情之后标普指数上涨的最高点。

这并不是什么意外。

从过去70多年的数据看,那篇网上论文作者所计算的AIAE指标,50%左右就是极限水平,而笔者所计算的AIAE指标,45%就是极限水平,该极限水平意味着,所有市场上的美元资产,有将近一半都已经配置到美国上市公司的股票中来。

当人们把整个社会将近一半的美元资金,都配置到股票这种风险资产上来了,接下来,在现金+债券总市值变化不大的情况下,人们只能减少股票的配置,这将带来股市的下跌。

经过过去一年多来美股的持续上涨,AIAE指标再次大幅度抬升。按照最新数据估算,目前美股AIAE已经超过40%,接近2021年下半年和1999年底-2000年初的历史高点。

也就是说,单从全球美元资产配置平衡这个指标来看,美股正在接近这一轮上涨的顶点。

有人可能会说,我还是看好美股的AI科技股,这是人类的一轮科技革命,怎么能买到科技股才是关键啊!

是的,从ChatGPT到Sora,笔者完全承认这是一轮AI的科技革命,但依然很坚决地认为美股到顶部了,所以关于当前的美股投资,我的思路是:一方面持有个别科技股,另一方面整体用期权看空标普500指数。