【看中国2023年12月4日讯】最近,“拯救房地产”的声音充斥了整个中国的金融市场,并且,有趣的事情在于:中国金融圈的“二傻子”们,还真的相信中国政府无所不能,能够再次拯救房地产。

关于房地产行业已经整体破产的话题,今年5月初已经谈到过(大数据揭秘:中国房地产行业已整体破产)。现在半年过去了,很有必要重新审视一下房地产市场,看看它的破产进程已经走到哪一步了。这整个的分析过程,也可以让各位打破幻想,清晰的认识到中国的房地产行业已经无药可救,即使是一直假装自己无所不能的中国政府,事实上也没有任何办法。

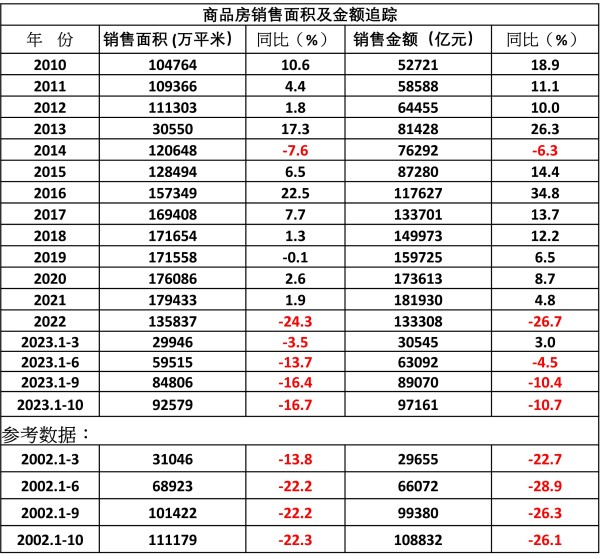

首先是中国房地产行业的整体数据。

商品房销售面积及金额追踪(作者制表)

2015年,也就是“涨价去库存”政策启动前的那一年,中国商品房销售面积为12.85亿平米。到2018年,中国商品房销售面积上升到17.16亿平米,这个时候事实上就已经达到了市场的顶部,销量已经丧失了增长性。到2021年,市场规模依然维持在17.94亿平米,在17亿平米这个位置上徘徊了足足4年。涨价去库存政策之后,房地产市场已经变成了赤裸裸的投机市场,与居住属性没有了半毛钱关系。投机圈有句老话,叫做“久盘必跌”。投机依赖的是持续入场的资金,带来持续增长的成交,但是,成交量达到17亿平米之后,已经把中国老百姓收割到了极致,老百姓每年的收支结余,也就是收入减去消费性支出之后的结余,百分百都要投入到了买房之中。2020年和2021年甚至超过了百分百,17亿平米的市场规模就是中国人可以承受的极限,并且绝对不可能长期持续。于是,成交量上不去,盘整了整整四年,到2022年,按照投机领域“久盘必跌”的铁律,泡沫终于破灭了。2022年商品房成交量剧烈下降13.58亿平米,萎缩幅度24.3%。到今年十月份,成交量9.26亿平米,萎缩幅度16.7%。按目前的成交量推算,今年中国的商品房成交量撑死了就是11亿平米左右,成交规模回到2012年。近十年的房地产投机,化为了一场云烟。然而事情到了这里,并没有结束,投机泡沫的破灭,在居民端留下的是庞大的居民负债,在企业端留下的则是海量的企业负债。而在这些债务背后站着的,则是战战兢兢的银行们,随时都会因为大规模的坏账而陷入债务风暴。我们先来看居民端的负债。根据央行的数据,截至今年10月份,居民债务总规模为79.59万亿。注意,这些债务的借款主体基本上都是城镇户籍的成年劳动力,农村户籍人口和退休人士都不太有资格贷款。2022年城镇户籍的成年劳动力人口数量为4.05亿,平均一下,人均负债为19.65万,也就是说,城镇的成年劳动力人均负债约20万。一个家庭至少两个成年人也就是负债40万,大致相当于买一套房的按揭贷款规,这就是我上一篇“中国人真的富了吗?”里所讲述的。中国人除了300万顶级富豪之外,其他家庭在被房地产掠夺之后,事实上只背了一身债,根本就没有积累起财富净值。

今时今日,制造业和外资都在大规模的撤离中国,因此,服务于制造业的第三产业,包括财务、法务、广告咨询等等,也都在撤离中国,城镇居民普遍在失业边缘徘徊。侥幸没失业的,收入也在迅速下降,但债务不会消失,它顽固地存在着,逼迫城镇居民用自己日益稀薄的收入去还债。在这样的背景下,城镇家庭户均负债40万,全中国的消费市场都不可能有什么机会,房地产市场就更不可能复苏了。

再来看企业端,这里给出的是2000年至今年10月份房地产企业的现金流量表。之所以从2000年开始,是因为中国的商品房就开始于2000年,在此之前都是福利分房。

房地产企业宏观现金流及开发情况(单位:亿元。作者制表)

上面这张表需要解释一下,销售额的口径是建设部的口径,也就是在房管部门完成预售登记。完成预售登记是银行发放按揭贷款的前提,这个数据是相对准确的;地产公司的综合税负,这里按销售额的15%估算,这是行业规律,也不会有太大偏差;开发投资实际到位资金,是由每一家地产公司逐月填报并由统计部门汇总的数据,包含买地、建安和管理等方面的实际现金支出,这个数据也是相对准确的数据。有了这三个数据,我们就能算出房地产企业的经营净现金流,也就是销售金额,减去税负,再减去实际开发投资金额。各位,你们可以发现一个非常有意思的事实:中国房地产企业的经营净现金流从来都是负值,从来都没有转正过——这意味着一件特别搞笑的事情:中国房地产业,从来没有提取过利润,地产商们会把挣来的每一分钱重新投入到买地开发的循环中去,并且仅仅是利润再投入还不够,它们还要大规模的借债再投入,将企业的经营杠杆加到极致。因此,每一年的房地产实际开发投资金额都远大于销售额,这中间的差值,都得靠借债来填。

2022年,房地产市场泡沫破灭。但在庞大的历史负担之下,地产商的净现金流想要在短期内转正是不可能的,2022年依然是负35667亿。2023年10月,在地产商持续压缩经营支出,减少买地投入的情况下,也依然是负24758亿,预计全年依然在负3万亿左右,大致回到了2011年的水平。但是想要在五年内转正,没有任何可能性。

从2000年至今,地产商持续负债经营的结果,就是累积了整整67.42万亿的债务。这些债务什么形式都有,银行贷款、债券、商票、经营往来欠款,等等等等,而它们所换来的就是这张表的最后一项:82.29亿平米的在建工程。注意,这里的在建工程,基本上就是地产商的所有家底。近十年来,所有的土地出让合同都有在3个月到半年内开工的条款,所以地产商就算打定了主意要囤地,也会假模假样的完成报建手续,然后弄几台机械来挖挖土试试桩,以达成所谓“开工”的条件。在统计规则上,这块地就算再闲置下去,也是在建工程停工,也要纳入在建工程统计。好吧,这82.29亿平米的在建工程,我们来算算它的价值能不能覆盖地产商67.42万亿的负债吧,这些在建工程还需要投入建安成本才能变成房子。假设这些工程的平均施工进度为50%,这个假设甚至已经极度的偏乐观了,单方建安成本就按全国平均价4000块钱算吧,82.29亿平米,乘以4000块再乘50%,等于16.46万亿元,这是刚性投入,无论如何都必须投入的资金,不然这些在建工程就要烂尾。注意,这里的82亿平米的在建工程,事实上还有很大一部分已经完成了预售,不可以再销售。但是在这里简单粗暴一点,就假设它全都属于地产商的存货,依然可以销售好了。对于这些存货,要按现在这一刻的全国房地产市场均价1万块钱进行销售是不可能的,全国范围的房价正在坚定的下行中,连北上广深全都在跌。深圳现在的房价跌幅甚至已经达到了腰斩的程度,并一度成为新闻热点事件。这里乐观一点,地产商可以85折清存货也就是8500块钱,卖掉手里的所有存货,也就是82.29亿平米,乘以8500等于69.95万亿,同时,假设政府的相关税收减半征收,这是非常大的优惠了,地产商的平均税务负担率降到7.5%。虽然这是与虎谋皮,根本就不可能,但是我们依然这么假设好了:69.95万亿,乘以7.5%,等于5.25万亿。好吧,结果出来了:69.95万亿的预估销售额,减去16.46万亿的工程款,再减去5.25万亿的税费,剩下48.24万亿的净收入,而地产商截至现在这一刻的总债务是67.42万亿,也就是说,地产商的存货撑死了只能创造48万亿的净收入,远远不足以覆盖目前67万亿的总债务,债务缺口率高达28%。

中国整个房地产行业已经处于事实上资不抵债的状态,也就是整体上已经破产。再强调一次,这个28%的刚性债务缺口,依靠银行向地产商提供更多的借款,没有任何意义,只不过是将银行拖进了更深的深渊,酝酿出更大的债务风暴而已。而要覆盖这个刚性债务缺口,唯一的办法就是再来一次涨价去库存,房价再涨个30%。上一次的涨价去库存已经吸干了中国老百姓的骨血,让中国城镇家庭户均负债40万。再来一次涨价去库存,让户均负债80万吗?这将会是一种什么样的噩梦场景?我个人缺乏这种想象力。

若一定要打一个比方的话,那就是委内瑞拉+叙利亚的现状,再乘以2吧……