【看中国2021年7月5日讯】2021年6月28日,用于约束全球银行业发展的《巴塞尔协议III》已正式生效。

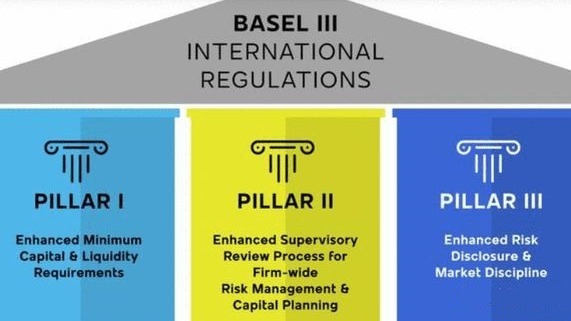

什么是《巴塞尔协议III》?

简单说,是在2007-2009年的全球金融危机爆发之后,制定银行监管标准的巴塞尔银行监管委员会(Basel Committee on Banking Supervision)认为,银行持有了太多的风险资产,所以导致了2008年的全球金融危机。

有鉴于此,巴塞尔委员会呼呼改革银行体制,加强银行监管、监督和风险管理,主要的措施,就是要求银行持有更多稳定资产、减少高风险资产,以防再次出现全球银行业危机。

不过,银行监管这事儿吧,各国都有各国的国情,要制定一个全球统一的标准,肯定需要和各国的中央银行、大银行协商。于是,就这样,改革条款磨磨蹭蹭协调磋商了很多年,搞出来了一个《巴塞尔协议III》的银行业监管新规。2021年6月28日,就是这个银行业监管新规生效的日子。

2021年6月28日,用于约束全球银行业发展的《巴塞尔协议III》正式生效(网络图片)

当然,既然有III,前面必然还有I和II,不过我们不用详细讨论巴塞尔协议III与此前实施的II的区别,只是因为新规涉及到了黄金,所以今天的文章就黄金这个问题单独聊一下。

根据早期的全球银行业监管协议,银行的资本被划分为三类:

一级资本:最基本的资本,这是衡量金融机构财务实力的一个指标,一级资本包括了股本、国债,还包括银行未分配利润、发行溢价、公积金等;

二级资本:补充资本或二级储备,这包括银行自身发行的次级债券和其他储备,与一级资本相比,这一级别的担保较少;

三级资本:主要用于缓解市场风险,包括银行持有的商品和其他货币,三级资本安全性低于二级资本,而且对其规模有限制。

在这一监管体系中,各大银行在扩张业务的时候,都必须要计算自身的资本充足率,一级、二级和三级资本风险归类不同,在计算资本充足率时的比例也完全不同,所享受到的监管待遇也不同。银行在扩张业务的时候,越多的一级资本占比就能开展更多业务,而越多的二级、三级资本占比,银行发展受到的限制就越多。

不管是实物黄金还是纸黄金,全部被划分为三级资本——注意,这里的“纸黄金”,并不是指中国各大银行所开展的“纸黄金”业务的那种纸黄金,而是指所有非实物黄金的形式,这包括了黄金的现货合约、期货合约、远期合约、掉期合约等等。

最新的《巴塞尔协议III》,删除了原来三级资本划分,将银行资本金划分为核心资本和附属资本两种类型,其中核心资本即原来的一级资本,而其他资本全部被归类到附属资本之中。

这其中,一个小小的区别,就是新规定将实物黄金归类为零风险资产(核心资本),但纸黄金除外。

就笔者个人看法,将实物黄金纳入“零风险资产”的范畴,与公司发行的股本、现金和货币并列,这意味着黄金将像现金及主权债务工具一样与货币具有同等地位,相当于变相承认了实物黄金的货币地位。

就长期影响来看,由于各国央行可以将黄金持有量按市值计价折算为现金持有量,黄金资产可能会让一些央行的资产负债表出现明显的修复,黄金的交易属性,也有可能润物细无声地由此从量变到质变,由商品属性主导逐渐向货币属性主导过渡,进一步想象,黄金还有可能对美元作为世界储备货币形成冲击,并由此引发去美元化的持续性进行,央行的购金规模,有可能因此而扩大。

这对于黄金而言,毫无疑问算是一个利好。正因为以上这些原因,有人就认为,包括各国央行在内的全球银行,从今天起,将持续购买实物黄金作为自身的储备,这将让黄金的价格在未来几年内有可能直冲云霄……

这个想法有可能太过于乐观了。实际上,自2008年金融危机爆发以来,由于美联储连续实施多轮QE,很多国家的央行,对美元货币的信用已经普遍开始产生怀疑,在《巴塞尔协议III》出台之前,国际清算银行已经在黄金持有方面,给予了各国央行以自由划分其资本金归属的权利。

例如,美国的监管机构美联储,就一直反对重视黄金的想法。在美联储的资产负债表中,迄今为止,依然把美国高达8000吨的黄金储备,按照1973年所确定的42美元/盎司价格来估值。相比之下,欧洲银行业监管机构则承认黄金是合格抵押品,并在欧元成立的时候,将黄金列为欧元价值的重要支撑之一,其资产负债表中的黄金,也基本按照黄金市值计价。

这说明,各国央行对于黄金的看法也并不统一,而且一直都自行其是。

另一方面,哪怕是《巴塞尔协议III》不将实物黄金划分为零风险资产,一直以来,黄金也是金融市场上最重要的避险资产之一。而新的巴塞尔协议,只不过是承认现实,对于黄金价格的影响,在短期内也很可能看不出来什么。

有人可能会问了,为什么《巴塞尔协议III》不承认纸黄金也是零风险资产,而且还特意强调,纸黄金需要进入各银行的资产负债表,这将大大提高银行持有纸黄金的成本。

这恰恰是对的!

纸黄金,通常是银行为了自身对冲或者交易赚钱的资产,主要是用于市场交易,很多纸黄金合约并没有对应的实物黄金,只是银行操作的一种金融资产,本身就具有很高的风险。个别商业银行,为了赚钱,甚至大量在市场上卖空黄金,如果黄金价格大幅度上涨,这些纸黄金资产意味着极高的损失……

在这种情况下,如果将纸黄金也归类为零风险资产,那简直说明巴塞尔委员会蠢到家了!

简单总结《巴塞尔协议III》将实物黄金纳入零风险资产,不过是承认现实。就长期而言,这对于黄金价格是个比较大的利好,但短期而言,对黄金价格几无影响。

关于黄金价格变动,在美元货币体系尚在稳定运行的时期,无论是长期还是短期,最好还是基于美元实际利率变动来讨论——其他的,基于银行业监管规则改变,基于地缘政治危机的演绎,基于阴谋论的各国倾轧算计,大都是不靠谱的猜测。