央行放水灌漫,带来了什么样的副作用?(图片来源:Getty Images)

【看中国2018年6月14日讯】大家都知道,中国央行在过去20年间,一共开闸放水了三次,从而推动了中国广义货币量M2令人瞠目结舌的狂飙。那么,这几次大放水究竟是在什么样的背景下发生的呢?就让我们一起来回顾一下那段令人唏嘘不已的迷幻岁月……

(一)信用危机

时光拨回到1/4个世纪之前的1993年。彼时的中国,正处于通货膨胀爆发的前夜。

1年前,中国当时的实际最高领导人南巡,对着当时的国家领导者再次喊出了“解放思想”的口号,并且说出了“谁反对改革,就让谁睡觉去好了”这样的狠话。

一时间,举国震动。

就在4年前,一场“政治风波”(你当然知道的……)几乎掀掉了执政者的合法性,最后,掌权者采用了非常规手段才得以平息。此后,中国遭遇到了整个西方的制裁,当时的中国也被认为希望渺小、前途渺茫。在这种环境之下,因为政治及政策上的不确定性,外资们也纷纷跑到东南亚的泰国、马来西亚、菲律宾和印尼去建厂。这在当时,也是国际上的共识。

也就在那个时候,“亚洲四小龙”(香港、台湾、新加坡、韩国)刚经历了长时间的经济高速发展,在经济转型中意气风发;而“亚洲四小虎”(泰国、马来西亚、印尼、菲律宾)接力“四小龙”,经济快速发展、国力蒸蒸日上。

相比之下,拥有12亿人口的中国,当时却是经济凋敝、市场萎缩,大多数人勉强支撑温饱,掌权者对外部世界也充满敌意,而外部世界亦用怀疑的眼光看着中国。那时候的中国,一点儿也看不出未来世界第二大经济体的潜质。

南巡之后,让当政者感觉到了危机,“不改革就睡觉”的话也震动了当时以干预出名的李姓总理,路径依赖的他想到的办法是——赶紧印钞票。反正,自他的父辈们执掌中国的大权以来,想印多少钞票,怎么印,一直都是领导说了算,人民,不过是承担其后果的蝼蚁而已。

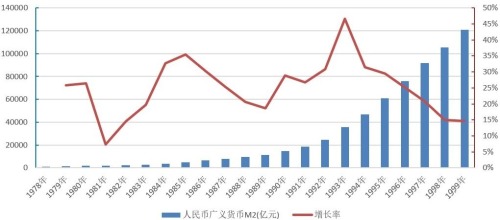

由此,造成了1992-1993年货币供应飞速增加,尤其是1993年,广义货币增长率创下所谓“改开”以来的最高水平,同时也是1949年以来的第二高水平——47%!(注:中国货币供应年度最高的增长率出现在1958年:60%。后来发生了什么,大家都知道)

1978-1999年中国的广义货币量M2及其增长率(作者制图)

当时的中国,虽尚未喊出“市场经济”的口号,但已脱离“价格双轨制”5年,“商品经济”的概念已深入人心,如此毫无抵押的随意天量印钞,导致人民币的信用遭遇了空前危机。

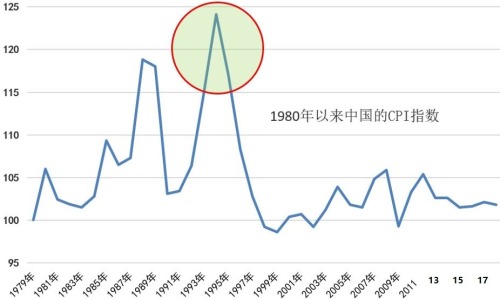

接下来,通货膨胀如期而至,全社会物价飞涨,通胀创下建国以来最高水平,官方公布的1994年CPI高达124.1,实际上众多消费品的价格直接翻番。

1980年以来中国的CPI变动情况(作者制图)

人民币不仅在国内遭到抛售,对外汇率也出了大问题。

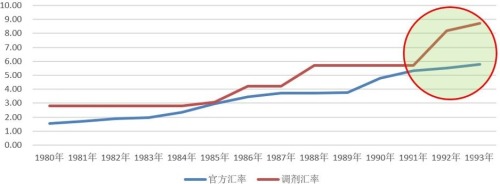

由于计划经济时代人民币官方汇率高估,为了鼓励出口,中国一直实施汇率双轨制——官方汇率之外,另设一个进出口的调剂汇率。然而,由于人民币缺乏坚实的抵押品,而且增发速度太快,导致其汇率始终高估,无论官方汇率还是调剂汇率,均在一路下滑——最严峻的下滑,就发生在1992年到1993年。

1980-1993年人民币的官方汇率和调剂汇率(单位:元/美元。作者制图)

1992年,官方人民币汇率从5.32调整到5.51,但与此同时,调剂汇率却从5.7巨变到8.2,1993年又再次下调到8.7。

此时,黑市的人民币兑美元汇率,高达11.3!

人民币信用,此诚危急存亡之秋也!

(二)借来的信用

为了应对汇率危机,1994年1月1日,中国取消汇率双轨制,人民币兑美元官方汇率瞬间从5.76贬值至8.7,一次性贬值51%。

因为当时中国与外部世界的联系还没有那么重要,对外汇率一次性贬值到位后基本稳定,但国内通货膨胀却依然肆虐,过去10年的经验告诉民众,人民币并不值得信任。

“懂经济”的朱镕基,1995年初紧急空降北京,担任副总理兼任央行行长,来处理人民币信用溃烂这个烂摊子。

到位之后,朱镕基一方面强力收回信贷,另一方面立即推动立法,1995年3月18日,全国人民代表大会通过了《中华人民共和国中国人民银行法》,首次以国家立法形式,明确规定中央政府出现财政赤字不得向人民银行透支。

过去36年中央政府随意伸向印钞的手,终于第一次被加上了紧箍咒。

不让政府随意伸手,对人民币信用而言当然是第一要紧的事情,但要取信于民,还必须得为人民币找到足值的抵押品才行。

鉴于民众自国民党时代以来对于美元等外汇的信心,也鉴于美元在国际上的霸权地位,中国最终选择了用美元(含其他外汇)来充当人民币的抵押品——实际上,当时大多数的发展中国家,也都是采用美元作为自身信用货币的抵押品。

换句话说,当时丧失信用的人民币,需要借助美元信用来为自己“加持”。用马后炮思路来看,这个决定实在是英明无比:从1996年中国确立用外汇储备作抵押来发行人民币之后,中国从此进入低通货膨胀社会,直到今天(见CPI指数图)。

在人民币确立抵押品之后,亚洲金融危机爆发,小龙小虎们的经济一片哀嚎,而中国却幸运的提前3年已经将人民币一步贬值到位,躲过了美元持续升值的利刺。

虽然躲过了美元升值的刺,但外汇并不好挣,中国的经济依然在低位前行。

转折出现在2001年底。

这一年,经过艰苦而又漫长的谈判,世贸组织终于决定接纳中国,这个决定最终将中国带入到世界经济舞台的中心。

有着数亿庞大、廉价、驯顺而又吃苦耐劳的人口,再加上政府前面几年埋头建设的良好基础设施,帝国主义的资本家们闻着铜臭味蜂拥而来,中国就这样迅速的变成世界工厂,“Made in China”的产品很快像潮水一般的涌向世界各地。

有了强大的制造业出口,人民币信用的抵押品——外汇储备,也不用发愁了。而有了这些抵押品,人民币的信用根基也开始确立。

(三)第一轮

不过,就在加入世贸前后,中国经济还有一个超级毒瘤残留体内。

应该说,这个“毒瘤”主要是某总理留下的“遗产”——1995年之前,哪个国有企业和中央关系好,哪个企业就能得到巨量信贷,随着时间的推移,这个巨量信贷越来越大。

2018年5月,全国人大财经委副主任委员贺铿曾谈及地方政府债务:中国地方债大概是40万亿,但地方政府就没有一个想还债的!

借用这句话,当时能从银行(中央)借到钱的国有企业,应该也是没有一个是想还债的!

当中国想要建立现代中央银行体制的时候,才发现这个毒瘤已经如此凶猛,不摘除它,中国经济别说进入黄金时间了,能不能熬过去都难说。

笔者没有查不到1999年中国银行业的净资产规模数据(银监会公布的最早的2003年,中国银行业净资产为1.06万亿元),但可以肯定,净资产肯定不足1万亿元。

但你知道么?1999年,仅公布出来的工农中建+国家开发银行的坏账就超过1.4万亿元,实际普遍估计在3万亿元以上……

换句话说,当时整个中国银行业已经严重资不抵债,按照通用会计准则,应该整体破产!

问题是,你说,中国真能让国有银行破产吗?

央企都是所谓“共和国的长子”,那国有银行,更是长子中的长子,怎么可能破产?

不能破产,那就资产剥离咯!

资产剥离,那就辗转腾挪咯!

辗转腾挪,那就印钞放水咯!

注资印钞,就是银行改革咯!

摘除毒瘤的手术被提上日程。信达、东方、华融和长城四家资产管理公司(AMC)旋即成立,由财政部注资,再由央妈再贷款给钱,还找四大行发行债券,用于“购买”四大行的不良资产。

如果不考虑2009年农业银行上市前8000亿元“坏账剥离”,中国银行业改革中的“资产剥离”共进行了3轮,共涉及约2.5万亿元银行坏账的辗转腾挪。

不良资产辗转腾挪,绕来绕去绕了好多圈,绕到最后无非还是大部分靠央行凭空印钞解决,财政部再用全国纳税人的钱填另一部分洞。

最荒唐的是,四大AMC成立的本意是为中国银行业纾困救急(难听点儿说是擦屁股的),但实际上,如果考虑到资金使用成本,四大AMC其实根本没有帮上任何忙,反而白白让央行额外印钞几千亿填补其中!

也许因为察觉到AMC处理坏账的流氓本色,2009年农业银行上市过程中的坏账剥离,政府干脆直接采用财政部出钱购买的办法——事实也证明,这样做确实成本最低!

更绝的是,在国有银行金融改革中帮了倒忙的四大AMC,借着所谓的“不良资产处置”,现今均已变身为国内金融巨兽,横跨商业银行、券商、期货、租赁、保险、基金管理、担保等行业,然后还通过抢夺一个又一个的“地王”,成为推动中国房地产价格暴涨的重要推手。

有人一直对这段历史讳莫如深,但它确实在央妈的资产负债表中留下了痕迹(见下图)。

1995-2005年中国央行的资产负债表构成(作者制图)

注意上图,1999年开始,“对其他金融机构债权”额度暴涨,而2001年开始,则额外多出来一个“对特定存款机构债权”,这些额度都是这一轮“金融业渐进式改革”的成本。

根据西南财经大学金融研究中心副主任陈野华测算,包括后来农业银行股份制改革的成本,中国金融渐进式改革的成本累计有3.2万亿元之多。

根据笔者个人估算,其中涉及央妈印钞(包括四大AMC在银行发行的债券,银行再从央妈那里申请再贷款)的额度约2万亿元。

没错,2万亿,就是人民币建立信用之后第一轮非常规印钞的额度。

——这个数字今天看起来貌似不大,但你最好看一下上图,1999年中国人民银行总资产仅为3.5万亿元,如果放到1年里,相当于央妈凭空在中国增加了近60%的基础货币。

考虑到货币乘数,到2006年四大国有银行(中工建交,不包括农业银行)上市为止,这2万亿元的非常规印钞,至少在社会上额外释放了6万亿元以上的信贷。

中国的整体房价,为什么在2002年才开始上涨,并在2005年加速,你总该明白了吧?

(四)第二轮

第二轮,当然就是2008-2009年期间著名的“4万亿”。

“4万亿”的本质,是通过行政指令和货币政策,迫使商业银行向不满足贷款的企业大肆放贷,从而有意扩大全社会的基础货币和广义货币,让所有没有参与到这场信贷大潮中的人受损,同时补贴所有得到大笔信贷的人。

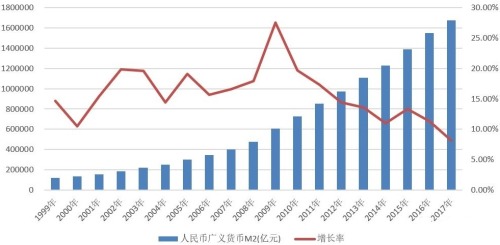

这次的非常规印钞,表现在广义货币供应量增速上,2009年人民币M2增长率高达27.6%,创下《中国人民银行法》颁布以来的最高增速(见下图)。

1999-2017年人民币广义供应量M2的变动情况(作者制图)

2008年底的时候,人民币广义供应量为47.5万亿,到2009年底就变成60.6万亿了,相当于国内人民币一年内被稀释了1/4以上。

也正是在2009年,人民币M2折算成美元一举超过美元M2供应量,中国人民银行也一跃而成为“全球第一”央妈。

尽管说“4万亿”持续了好几年(2008-2011),但与上一轮非常规印钞不同,本轮印钞主要是降低利率的信贷扩张,在央妈的资产负债表结构中看不到什么特别的变化,只是在广义货币供应上能够发现这一段时间的超常规增速。

2008年底中国M2总量为47.5万亿元,2011年底为85.2万亿元,3年暴增了37.7万亿元——假设其中有50%是不应该发放的信贷,按照2011年末的货币乘数3来计算,3年之内央妈非正常印钞的额度高达6.6万亿元。

这一轮“非常规印钞”,规模超大而且集中的时间段非常短,由此导致了很多大城市房价直接在2009年出现翻番,本来在2008年应该调整的中国楼市,再次牛气冲天。

(五)第三轮

第三次的大规模非常规印钞,就是2015年开始允许地方债充当抵押品的事儿。

2015年央行及银监会发布发行地方政府债券的通知(截图)

与前两轮的非常规印钞时机不同,本轮将地方债纳入抵押品之时,正值中国外汇储备下滑、中国人民银行的资产负债表收缩,为了阻止中国陷入货币紧缩,再加上避免地方政府债务的崩盘,央妈与财政部、银监会在2015年5月联合发文,决定将地方债纳入抵押品。

这一轮的“非常规印钞”规模,观察央妈的资产负债表,很容易估算。

2007-2017年中国央行的资产负债表构成(作者制图)

从2007年一直到2013年末,“对存款性银行债权”这个条目的额度一直变化不大,但从2014年、特别是2015年以后开始暴涨,从2013年底的1.3万亿元暴涨到2017年底的10.2万亿元,占了央妈印钞抵押物的近30%。

如果2014年以来,这些新增的抵押物中,有80%是地方债的话,那我们就可以粗略估算,这一轮的“非常规印钞”总额有约7.1万亿元。

财政部公布2017年底地方债余额有16.47万亿元,大约有40%以上的地方政府债券被纳入央行印钞的抵押品。

因为2014年以来的降准,近两年中国的货币乘数已经增长到5以上,所以这7.1万亿元基础货币,算下来可能释放了35万亿元以上的信贷。

结果就是——全国、特别是大城市的房价,再次在畸高的价位飞涨。

(六)第四轮,结果都一样?

总结下来,1998年以来的非常规印钞:

第一轮:印钞2万亿,导致广义货币扩张约6万亿,房价开始启动大涨模式;

第二轮:印钞6.6万亿,导致广义信贷扩张近20万亿,引发房价暴涨;

第三轮:印钞7.1万亿,导致广义信贷扩张了35万亿,引发房价高位暴涨。

三轮“非常规印钞”让民众最直接的观感,就是城市房价暴涨4倍,北上深等大城市房价更是暴涨10倍以上。

2018年6月1日,央妈将市场上AA级债券纳入MLF抵押品,相当于公布第四轮QE,这次会是一样的结果么?

中国央行有关MLF担保品范围变动的说明(央行网站截图)

答案是——不一样。

根据中信证券测算,此次信用抵押品扩容,理论上仅能增加4000亿至6000亿的可质押债券规模,相当于目前MLF规模的10%~15%。

不得不说,5000亿的规模与以前的三轮规模相比,这个量实在太小太小,杯水车薪。也正是因为如此,笔者才在“央妈这么印钞,房价会不会大涨”一文中强调,本次QE绝对不可能像前三次一样引发房价暴涨。

不过,诚实说,我们所不知道的是,央妈这一轮放宽信贷——到底是因为对抗基础货币通缩抵押品不足,所以才放宽的抵押品资格?还是因为,央妈真心想促进一下三农、小微企业和绿色经济增长,所以亲自上阵吆喝?

如果是前者,那这一轮的QE很可能只是开始而已,接下来央妈要么需要降低存款准备金率,要么将不得不更多的放宽抵押品资格;如果是后者,那这一轮QE对全国范围内的影响,可能聊胜于无。

以中国目前严峻的整体债务状况,要我来猜测,很可能是前者——也就是说,这5000亿的QE很可能只是个开始,接下来,要么降准,要么扩大QE的抵押品规模,别无第三条路。