【看中国2017年8月19日讯】中国经济的核心内涵是国际收支盈余,表现为外汇储备的不断增长。

在国际收支持续盈余的条件下,就可以依托这些盈余(美元)增发本币进行货币扩张,就可以购进原材料进行基本建设,就可以利用货币扩张推动房价,进而就可以增加财政收入,也就可以拉动经济增长。稳定的盈余就可以弥补以基本建设和房地产为主要驱动力的经济增长模式所带来的副作用,即对耕地的不断占用和工农业的剪刀差不断扩大所形成的对农业的挤压,这些盈余可以增加农产品的进口,为社会稳定提供基本保证。

所以,国际收支盈余的不断扩大,外汇储备不断增长,才是中国经济的核心内涵。以前曾经说过这一原理:资本不断流入带来外汇储备不断加强与基建和房地产之间是夫妻档关系。

2015年—2016年,在资本外流、外储不断下滑的条件下,房地产被推动,从而带来了严重的后果——货币贬值。

2015年—2016年,资本流出明显,此时推动房地产虽然拉动了经济增长和财政收入,但代价很高,那就是货币明显贬值。

虽然房地产是拉动经济增长和强化财政收入的手段,但是,货币的信用就代表了政府的信用,本币贬值意味着信用丧失,如果持续下去后果是极其可怕的,很容易导致人民币持有者的信心丧失,这让管理者改变了对房地产的态度:

第一,“房子是用来住的,不是用来炒的”。这是根本性质的定性,意味着不能用货币信用的透支来炒作房地产价格,进而成为拉动经济增长和财政增收的手段。房子必须体现其居住属性。

第二,今年5月,银监会发文指出:商业银行发放抵押贷款时,应以全面评估债务人的偿债能力为前提,避免过度依赖抵押品而忽视第一还款来源……商业银行应审慎确定各类押品的抵质押率上限,并根据经济周期、风险状况和市场环境及时调整。

银监会的要求显然是为了应对房价过度下跌,特别是意外的过度下跌,避免让商业银行产生大量的坏账,进而威胁到整个银行体系。

第三,时任中央财经领导小组办公室主任的刘鹤在《金融危机并不是人们想象中的小概率事件》一文中说到:“从金融发展史来看,金融危机并不是人们想象中的小概率事件。一部金融史就是一部危机史……历史不会重复自己,但会押着同样的韵脚。”而事实上中国最大的风险无疑是债务风险,最容易引发债务风险的就是房地产。这是今年以来,各种房地产调控政策不断出台的根本原因。

实际上,管理者比众多学者更清楚地认识到中国经济可以持续发展的根本推动力是什么,那就是资本不断累积(表现为外汇储备不断增强)。这通过一系列政策可以明显地表现出来。

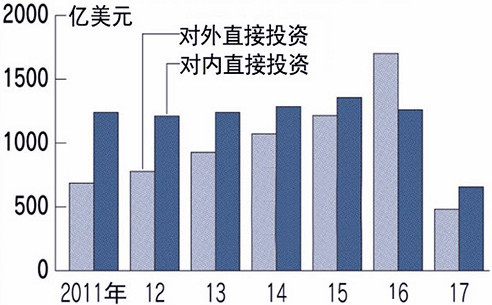

2017年上半年,中国对外直接投资同比大幅减少46%,减至481亿美元,再次低于境外对华直接投资额(即“实际利用外资额”的656亿美元)。原因应该是为了防止资本流出和人民币贬值,对企业的海外收购实施了限制,对外汇流动的管理更加规范、严格。

中国2017年上半年再次成为“净资本输入国”(2017年上半年数据)

由上图可见,2015年以前,中国一直是投资项目(指对内直接投资减去对外直接投资)上拥有净盈余的国家。但净盈余的幅度逐年下降,2016年,成为净输出,这是2015-2016年外汇储备下降和人民币贬值的主要原因之一。但是,从2017年开始,管理者进行了一系列的政策调整,比如:从2016年11月开始,单笔超过500万美元的海外收购、海外汇款和货币兑换必须向央行申请,而原来的标准是5,000万美元;商务部还表示,房地产、酒店、影院、娱乐业及体育俱乐部等领域出现非理性海外投资,等等。综合作用之下,虽然2017年上半年实际利用外资小幅下滑(与去年同期相比下滑了5%,这或许是规范资本管理所带来的副作用),但中国重新成为投资项目上拥有净盈余的国家。这是今年以来人民币兑美元升值的主要原因之一。

虽然进行了资本管理的政策调整,外汇储备也开始企稳回升,但还并没有从根本上解决资本外流的问题。截至2017年7月末,中国外汇储备规模为30,807亿美元,较6月末上升239亿美元,升幅为0.8%,为连续第六个月出现回升。同期,外汇占款数据却出现背离走势,截至6月末,已连续20个月负增长。中国人民银行公布的数据显示,6月央行口径外汇占款余额为21.5万亿元,减少343.15亿元(高盛的统计是,如果剔除掉汇率变化的因素,7月份的外汇储备应该是下降100亿美元,很可能意味着7月的外汇占款依旧负增长),为连续第20个月下降,降幅较5月的293.34亿元也有所扩大。今年上半年外汇占款下降了4,272亿元(去年同期下降12230亿元,今年已经比去年同期下降的速度大幅减缓)。这说明,外汇储备的增长既有政策调整的效果,也有今年以来美元指数不断下跌的影响,总体来看,资本依旧处于净流出的状态,并没有实现平衡。

这样的时候,假设管理层继续通过货币手段推动房地产,必定导致资本加速外流和货币贬值,所以,只要没有稳定的资本净流入,管理者就不再具备通过货币手段和行政手段继续推动房地产的条件。因为今天的形势已经与2015年初截然不同,外汇储备比那时薄弱(既体现在总金额上,更体现在外汇储备总额与M2的比例上),房地产市值比那时已经大幅增长,如果继续通过货币政策和行政手段推动房地产,很可能带来汇率的快速下跌,这是本币快速丧失信用的表现,管理者无法承受这样的后果。可基于今天的周边政治军事局势,恢复稳定的资本流入将十分艰难,时间也可能很长。

这就可以得到一个最保守的结论,这轮房地产调控的时间将非常漫长,等待下次刺激将需要很长很长的时间。更进一步,如果不能根本改善资本流动状况(实现稳定的资本净流入),就已经不具备再次刺激房地产的条件。

相反,欧美央行的货币政策大概率逐渐走向收缩,周边的军事局势不断动荡,都有可能加速资本的外流,进而带动本币的贬值。此时,央行也只能跟随欧美同时进入加息周期,让房地产的压力加大。此时,管理者进行上述的政策调整就是未雨绸缪的措施,无论给房地产重新定性、银监会规范商业银行的抵押物管理、转变对待金融危机的态度(金融危机不是小概率),等等,都是非常合理的。同时,这也很可能反映了管理者真实的想法——应对房地产价格的意外下跌更为重要。

今年以来,市场整体对未来房地产政策的预期,是比较迷茫的,更多的人坚信,到了一定的时候(主要视经济和财政情形)管理者还会继续刺激房地产。这是非常值得商榷的,至少是非常不确定的。这种对政策的迷茫,很快就会到了云开雾散的时候。租赁市场的加速建设可以充分体现房屋的居住属性,就是一个标志;到房产税推出、特别是税率较高的时候,既可以增强财政也必然会打击价格,云雾也就彻底散去。