【看中國2023年8月28日訊】很顯然,現在市場認為,9月20日的議息會議上,美聯儲有86.5%的概率不加息,維持5.25-5.5%的聯邦基金利率不變,只有13.5%的概率選擇再次加息25個基點。

實際上,自2023年6月份以來,不管美聯儲怎麼顯示強硬的對抗通脹的態度,市場始終都認為,9月份極大概率不會加息……市場為什麼吃定了美聯儲呢?

——因為所有人都知道,從10月份開始,美國聯邦政府就要甩開膀子借錢了!

根據美國財政部的報告,1-7月是美國附息國債月度已經拍賣的規模,8-10月是財政部宣布的拍賣規模,2023年11月-2024年12月的數據,則是現階段估算的拍賣規模。根據統計,從8月份開始,美國的中長期國債發行量開始大規模上漲——所以,從8月份一直到2024年一整年,都是美國中長期國債融資的高峰期。

為什麼這一段時間,會成為美國中長期國債融資的高峰期?

除拜登政府錢不夠花之外,還因為2023年和2024年,美國有大量的國債到期,需要償還相關的本金和利息。

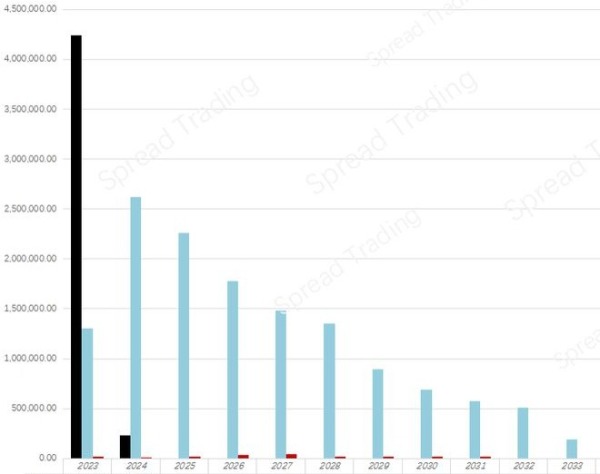

下面這張圖,就是根據現有美國國債數據,統計出來的2023-2033年美國國債到期的規模(單位為「百萬美元」)。

2023-2033年美國國債到期的規模(單位:百萬美元。說明:短期國庫券(黑色)期限較短,到期時支付利息。

中期國庫券(藍色)的期限為中等,每6個月支付一次利息;國債(紅色)期限較長,每6個月支付一次利息)

很顯然,2023年是美國國債到期的最高峰,有超過4萬億美元短期國債和約1.3萬億美元的中長期國債到期,這些債務和本金,拜登政府必須借新債還舊債,這就是拜登政府在8月初大幅度增加中長期國債發行規模的原因之一。

不過,單單就中長期國債到期而言,2024年和2025年才是到期高峰年,其分別有超過2.6萬億和2.2萬億美元的附息國債到期。

簡單說,2023-2025年,美國有超過10萬億美元的國債到期,有超過5萬億美元的中長期國債陸續到期,這些錢,當然也不可能通過收稅來償還,只能還是借新還舊,因為這些債務本身就是中長期國債,所以續作的時候,理論上說,也是需要對應地發行中長期國債。

聯邦政府的困境還不止於此。

在美國2023財政年的前三個季度中(截止6月底),聯邦赤字就已經達到1.39萬億美元,較去年同期上升約170%,然後,在財政支出大幅度增長的同時,財政收入相比去年卻出現了明顯的下降,特別是非代扣稅收(Non-withheld tax)相比去年同期大幅下降。

更進一步,隨著美聯儲2022年初以來的激進加息,聯邦政府新發行國債的利率,隨之急劇升高,導致了當前美國國債的平均利率快速抬升,到6月底,美國政府年化後利息支出已經接近1萬億美元——去年全年還不到5000億呢!

本來就年年入不敷出,今年支出又大大增加,但收入卻明顯減少,還要支付更多的利息,然後,咱還想花更多更多的錢,你說咋辦?

那有啥辦法呢?

就只能更加喪心病狂地發行國債咯!想想看,就在美國政府需要大量發行中長期國債融資的時候,你美聯儲,不幫忙壓低政府的融資利率也就罷了,還要繼續在目前的利率高位上繼續加息——是嫌聯邦政府今年1萬億元的利息支出還不夠高?是嫌聯邦政府今年超過1.5萬億美元的財政赤字規模太小?是嫌聯邦政府的收入下降得不夠快?是想讓聯邦政府盡快、立即、馬上破產麼?

正是因為以上原因,不管美聯儲和鮑威爾如何嘴硬,市場卻依然赤裸裸地認為,9月份極大概率不會加息!