【看中國2022年11月23日訊】幣圈第二大交易所FTX宣布破產,幣圈迎來寒冬。

根據FTX新任CEO兼清算人John Ray III向美國聯邦破產法院提交的最新文件顯示,FTX背後的管理混亂,讓人瞠目結舌。

要知道,John Ray可是經手過震驚全美的安然公司的清盤清算,擁有40年法律和破產重組經驗,他依然認為,與FTX相比,安然的財務造假幾乎算不上什麼:「在我的職業生涯中,我從未見過如此徹底的公司控制失敗和如此完全缺乏可信賴的財務信息……從受損的系統完整性和錯誤的國外監管,到控制權集中在極少數缺乏經驗、不老練的個人手中,這種情況是前所未有的。」

這份文件認為,FTX最大的罪狀就是「沒有記錄」,沒有任何銀行賬戶、現金賬戶、應付賬款或是投資、決策、甚至董事會會議記錄。「FTX集團沒有我認為適合商業企業的支付控制類型。例如,集團員工通過在線聊天平臺,提交款項申請,不同的主管小組通過回覆emoji表情包來批准付款。」

「FTX集團沒有適當的公司治理模式,從未召開過董事會的會議,前任CEO Sam Bankman-Fried據稱使用自動刪除消息的軟體來傳達重大決策和進行溝通,並要求員工也這樣做,FTX的運營因此缺乏持久記錄。」

更有甚者,作為一家數字資產交易所,FTX並沒有為其數字資產保留賬簿或記錄,以及必要的安全控制措施。傳統企業或者金融機構的破產,還可以查詢很多銀行的轉賬記錄什麼的,但幣圈的絕大多數資金流向,都是數字貨幣線上轉賬,如果不進行詳細的記錄,幾乎不可能對公司財務進行任何有效的管理。

在John Ray看來,這樣管理混亂的企業,任何財務報告「無論是否經過審計都不可信任」,暴雷只是早晚的問題。特別是,破產前的SBF,曾經無數次宣稱自己是「有效利他主義者」,甚至就在4個月前,還言之鑿鑿地聲稱「FTX是加密貨幣領域最乾淨的機構」——即便他心底裡真的是這樣想的也是這樣做的,但他在公司管理能力上的不匹配,也給整個行業帶來了一場大災難。

先有財富的能力和認知,再有財富——否則,財富越多,最後,禍害會變得愈烈。

更新一步,FTX破產所造成的幣圈大地震仍然在持續……

11月16日,全球幣圈最大的借貸機構Genesis宣布,其貸款部門 Genesis Global Capital 將暫停贖回和新貸款發放服務,市場開始傳出Genesis瀕臨破產的消息。

根據Genesis Global Capital的公開聲稱,其只服務於機構客戶,截至2022年三季度末,其活躍貸款總額為28億美元。Genesis的母公司是Digital Currency Group(DCG),這可是加密領域最大的金融機構之一,旗下擁有三大加密貨幣巨頭,分別是:全球最大的加密貨幣借貸機構Genesis Global Capital;全球最大的比特幣持有機構Grayscale Investments,其最主要信託基金Grayscale® Bitcoin Trust持有比特幣總數量高達63.5萬枚;知名加密貨幣行業媒體CoinDesk。

FTX上週宣布破產後,Genesis已因此損失了1.75億美元存款,隨後其母公司Digital Currency Group介入,向Genesis注入1.4億美元的流動性資金。

眾所周知的是,FTX擠兌破產危機的引爆點,正是因為Coindesk對FTX關聯公司Alameda的資產負債表質疑而引起,現在FTX的破產,反過來引發Genesis瀕臨破產危機,這真可謂是「搬起石頭砸自己的腳」。

2022年5月因LUNA事件而暴雷的三箭資本破產中,Genesis已經損失慘重,根據清算人所公布的文件,三箭資本共虧欠27家加密貨幣公司約35億美元,其中虧欠Genesis違約貸款高達約23.6億美元。

不過,Genesis母公司DCG後來主動為Genesis承擔了12億美元的債務,使得該公司貌似基本渡過了LUNA危機,但自去年以來,這家大型加密借貸平臺的貸款規模,已經急劇縮水100億美元,僅剩28億美元。

更狗血的是,就在11月17日,三箭資本聯合創始人Kyle Davies對CNBC說,FTX、Alameda互相「串通」,擊垮了三箭資本。Kyle聲稱,在此前的LUNA風波中,三箭資本的頭寸,遭遇FTX和Alameda串通進行獵殺止損(Stop Hunting),作為他們最大的客戶,三箭資本遭到FTX「獵殺」,頭寸被清算。隨後,CNBC向SBF求證,SBF回應說:「我很震驚。100%不同意……他們的指控不屬實。」

但不管怎樣,從2022年5月份迄今的幣圈機構大地震,基本上可以說都是由LUNA事件所引發出來的,還是韓國人夠牛。

最進一步,Genesis背後母公司DCG旗下的灰度投資,是灰度BTC信託基金的所有人,當Genesis傳出破產傳聞,同屬DCG旗下的Grayscale® Bitcoin Trust(灰度比特幣信託)的GBTC市場價格,聞聲暴跌。

根據公開的最新文件,當前Grayscale® Bitcoin Trust共持有63.35萬枚比特幣,其總股本為692370100股,平均每股灰度信託基金(1個GBTC)含比特幣0.000915個。

按照當前BTC市場價格來計算,每股GBTC的內含價值,應該是15.2美元。

然而,在市場的恐慌性拋售之下,GBTC現在的市場價格僅有8.33美元——下圖中的綠色線條就是按照BTC價格計算出來的GBTC內含價值,而灰色線條則是GBTC的市場價格。

就在上週五市場收盤,GBTC的市場價格,僅相當於其內含價值的55%。

為什麼會這樣?

灰度投資(Grayscale Investments)作為保薦人(Sponsor)推出的比特幣信託,是全球首只合規的比特幣資管產品。

儘管灰度投資不斷提出申請,但美國證券交易委員會(Securities and Exchange Commission,SEC)卻一再拒絕將GBTC轉換為實物支持的交易所交易基金(Exchange Traded Fund,ETF)的申請。

有趣的是,SEC在一年前,曾批准了另一家由CME比特幣期貨所支持的Pro Shares比特幣策略ETF——這就是BITO。

BITO在2022年下跌了65%,與比特幣的跌幅類似,BITO與比特幣價格的差別,主要在於其轉期成本——期貨合約在到期後,必須不斷滾動轉換成下一期的期貨合約,比特幣期貨在市場上通常是升水結構,這意味著BITO有一定的持有成本,大體而言,BITO基本上能跟隨著BTC價格波動,並不會出現太大折價。

相比之下,GBTC由於其信託結構,無法隨時贖回股票以跟上市場的需求,這加劇了該基金淨資產價值的折讓。

GBTC的持續折價,也是灰度投資將該信託基金轉換為ETF的主要動力,鑒於SEC的拒絕,今年6月份灰度投資還起訴了SEC。

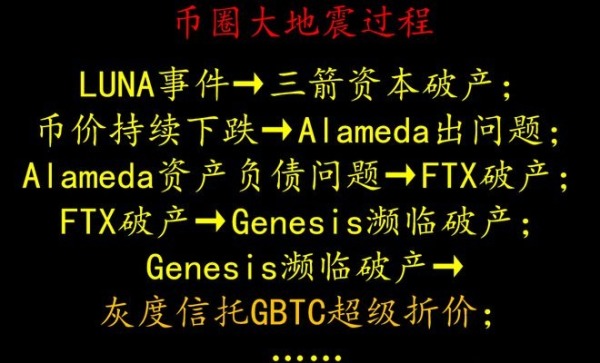

要我來總結,幣圈大地震發生的鏈條大致如下:

近期幣圈大地震的發生鏈條