【看中國2022年9月12日訊】大家都知道,最近一段時間,中國各地的房價都不怎麼漲了。

為啥呢?

在這裡,希望用最直白的一些話給大家說清楚這事兒。

首先,我們都知道,不論什麼漲價,總得靠資金的不斷進入而推動。

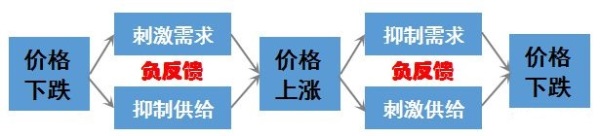

大家從小接受「價值理論」的洗腦,但這套理論,本質上是個負反饋體系。負反饋的意思,是商品價格上漲引起價格下跌,而商品價格下跌引起價格上漲。這就是「價格規律」,被奉為圭臬的市場經濟的基石,全世界商品價格的萬有引力定律。

負反饋機制示意圖(網路圖片)

更進一步,為啥會有這樣的負反饋理論呢?

傳統的經濟學也解釋得很好:對商品消費者來說,存在「邊際效用遞減」;對商品供應者來說,存在「邊際成本遞減」。

所謂「邊際效用遞減」,就是你餓了,作為消費者買饅頭,買1個不夠吃,買2個剛剛好,買3個有點撐,買4個及以上,不能給你帶來任何好處;所謂「邊際成本遞增」,就是你作為生產者,把鐵棒磨成針,磨1根針,成本極高,磨100根,單根的成本就會下降很多,要是磨10000根針,那成本就會降到一個很低的水平上。

但是,完美的價值規律,卻無法解釋中國房價過去長達20年的牛市(2001-2020年)——過去20年,房子肯定是越來越多的,但價格卻一直漲一直漲,供應增加並沒有引起價格下跌,反而刺激了需求,房價越來越貴……

為什麼中國房價能逃脫「萬有引力定律」呢?

答案很簡單——這是因為,人們把房子作為資產、而非消費的商品,這樣一來,「邊際效用遞減」理論就會失效。

真要是做到「房住不炒」,作為消費品的房子,買1套夠住,買2套換著住,買3套以上,那純粹是累贅。但,作為投資品,買者的心態,會完全不一樣,拿1個房本,拿2個房本,拿100個房本也不嫌多啊,只要將來能以更高的價格賣出去就行。

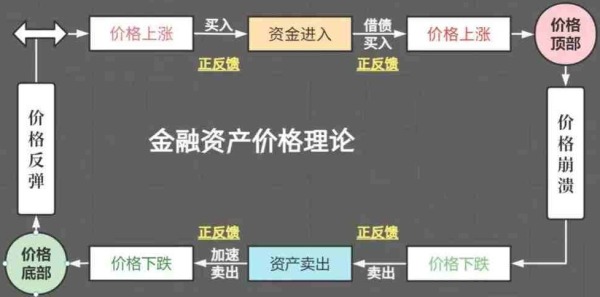

是的,根據人們總結的邏輯,在資本市場,資產價格並不存在「價格負反饋」定律,反而遵循「價格正反饋」效應。也就是說,任何脫離了基本生產和消費的資產,都存在著如下規律:

資產價格的上漲,不僅不會導致價格下跌,反而會導致價格進一步上漲;資產價格的下跌,不僅不會導致價格上漲,反而會導致價格進一步下跌。

畫成圖,是下面這樣的:

資本市場的「價格正反饋」效應(網路圖片)

當房子從消費品變為「資產」,它就開始遵循資產價格的邏輯。

一旦進入價格正反饋的階段,資產價格就會一直漲,一直漲;一旦進入價格正反饋的階段,資產價格就會一直跌,一直跌。

但請注意,任何資產價格每一輪上漲,都一定是該市場有了新的外部的資金進來,持續上漲的本質,是依靠新錢的不斷湧入和推動,特別是到了後期階段,會有大量的人借債買入,將價格推升至極端的水平。

反過來,當願意或能夠進入這個市場的新錢,開始變少,甚至進入的新錢,還沒有流出的老錢多的時候,價格就開始逆轉。

房地產作為一種資產,其最特殊的地方在於:它是唯一連接全國幾乎每一位民眾的資產,也是普通人唯一能夠借債買入的資產,其他如股票、債券、黃金什麼的,其市場規模和影響,都遠遠不能和這個市場相提並論。

因為參與的人最多、參與的錢也最多,所以,只要把房地產視為「資產」,並且允許「按揭」的國家,都一定會發生房地產泡沫,而且,這個泡沫,一定是該國某一輪經濟增長的終極泡沫。

另一方面,任何一個國家的房地產市場,只要居民部門的借債能力到達極限,沒有更多的「新錢」進入市場的時刻,就是房地產價格開始下跌的時刻。

大家應該經常聽說:房地產週期,就是經濟週期;10次經濟危機,9次都是房地產;房地產泡沫是所有資產的終極泡沫……

之所以有人會這麼說,就是以上講到的原因。

現在的問題是——如何判斷,中國房地產價格是否到達頂部?

根據上面的邏輯,我們需要觀察的是「新錢」進入的能力,更準確地說,是居民們的借債能力,有沒有到達極限?

在經濟統計領域,恰好有這麼一個指標,統計各國居民部門的負債水平——這就是宏觀債務分析中的居民部門債務槓桿率。具體來說,就是居民部門債務/GDP。

最近30年,全世界主要經濟體中,最著名的2次全局性房地產泡沫,分別是日本房地產泡沫和美國房地產泡沫。

日本房地產價格到頂時刻,是在1990年底,居民債務/GDP比例達到了71%;美國房地產價格到頂時刻,是在2007年底,居民債務/GDP比例達到了97%。相比之下,中國居民部門當前的債務/GDP是62%。

看起來,似乎還有相當的安全空間——可惜,這是一個錯覺。

因為,各國居民部門承擔債務的能力,不僅與該國的GDP規模有關,更與該國居民部門的可支配收入在GDP中的分配佔比有關。只有居民部門的可支配收入,才能夠用來支付房款以及貸款本金、利息,所以居民們真正的債務負擔比例,應該是將分母的GDP規模,換成居民部門的可支配收入。

在美國,可支配收入一直佔GDP的70%左右;而在日本,國民可支配收入只佔GDP的60%左右;至於中國,居民的可支配收入,只佔GDP的45%左右。這意味著,美國居民能承擔的債務比例更高,而中國居民能承擔的債務比例會偏低。

我們把居民債務/可支配收入作為觀察指標,就可以看到各國居民真實的債務負擔:日本的房地產價格,1990年在居民債務/可支配收入接近120%的時候開始逆轉;美國的房地產價格,2006年在居民債務/可支配收入超過125%的時候開始逆轉。相比之下,截止2021年底,中國居民部門的債務/可支配收入,超過了140%……

正如前文所強調的「負反饋」發生之後的結果一樣,不管日本還是美國,其房地產價格逆轉開始之後,哪怕政府多次出手救市,但在中短期內,其房價卻再也沒能起來。以日本為例,1991年泡沫經濟崩潰之後,GDP差不多有30年沒怎麼增長,而可支配收入相比於GDP的比例,甚至還出現了持續下降,由此導致此後很多年裡,日本居民部門債務/可支配收入的比例,長期維持在120%以上。高債務的基礎上,疊加日本的老齡化,由此導致了日本的房地產價格一蹶不振,再也沒有起來——一直到今天。

美國的情況稍好,為了挽救房地產,美聯儲在2008年不僅迅速將利率降低到0,而且祭出QE印鈔大法,美聯儲直接上陣,購買無人問津的房地產抵押債券,以此支撐房地產價格。不過儘管如此,自2007年開始,美國的名義房價指數還是連跌5年,直到2012年之後才開始再度上漲,10年之後的2017年,名義價格才恢復到2007年的水平。至於經通脹調整的美國房價指數,更是一直到2021年初才恢復到2007年的水平。

而中國的現在,140%的居民債務/可支配收入比例,再疊加深度老齡化的人口結構前景——房價,又怎麼可能繼續上漲呢?

過去幾年來一直有人在鼓吹,諸如北京、上海、深圳等「核心城市」的房產,就是所謂的「核心資產」,未來無論怎麼樣,這些「核心房產」,都不會跑輸其他資產。

深入瞭解了日本和美國的房價調整數據之後,只能這樣想——

東京,在日本肯定不是核心城市,所以在1990年之後的房價下跌中,一點兒也沒少跌;紐約,在美國肯定不是核心城市,所以當2017年美國名義房價整體超過2006年的時候,只有紐約的房價還一直在那兒趴窩,全靠2020年疫情以來的暴漲才得以恢復……

所以,中國人買房的能力,實際上是用得差不多了……