【看中國2022年6月29日訊】美國的高通脹從2021年開始啟動,美聯儲主席鮑威爾在通脹啟動之初不斷重申「通脹是暫時的」,目的是掩飾其真實目的。

當時,筆者就說過高通脹是美國政府和美聯儲所希望的,而且還是必須要實現的,但無論美國總統還是美聯儲主席又不能將詳情說出來(避免民眾劇烈的反對情緒,終歸高通脹是對所有人生活的嚴重威脅),源於美國必須通過高通脹對政府債務進行稀釋。

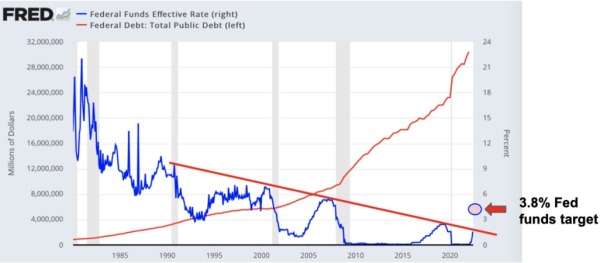

如果美國的經濟增長保持平穩(即保持低速增長),同時美聯儲的中期通脹目標(2%)又保持不變,在目前美國政府的高債務水平下,美聯儲就根本不具備打擊通脹的能力。從下圖可以明顯看出,隨著美國政府的債務率不斷上升,當經濟增長保持穩定、美聯儲錨定的中期通脹目標不變時,美國(政府)能容忍的利率峰值不斷降低。

隨著美國政府的債務率不斷上升,能容忍的基準利率峰值在不斷降低(作者博客)

這是比較容易理解的。美聯儲錨定的中期通脹目標不變、經濟增速也保持穩定時,美國政府徵稅基數的增速(即名義GDP增速,實際GDP增速加上通脹率,下同)就保持穩定,政府的財政收入增速就大致保持穩定。此時,美國政府的債務率越高,美聯儲加息時美國政府就需要支付更多的債務利息,政府耐加息的能力就下降。所以在上圖中隨著美國政府的債務率不斷攀升,紅斜線表示的基準利率峰值就不斷下降。當利率的峰值在政府債務的制約下來到很低的位置時,美聯儲的加息的空間就很小,美聯儲也就失去了通過加息打擊通脹的能力。

所以在2021年初通脹剛起步的階段,雖然很多市場人士呼籲美聯儲應該盡早加息以抑制通脹的發展,但美聯儲不為所動,鮑威爾不斷用「通脹是暫時的」來忽悠大眾,源於他在當時並不具備通過加息打擊通脹的能力。

一個國家的經濟基本面很難在短期內發生變化,經濟增速一般會保持平穩(特定歷史時期除外),此時美聯儲如果既要兼顧美國政府的高債務性需求(不會違約),還要讓自己具有通過提升利率打擊通脹的能力,就必須提升中期通脹目標。所以美聯儲去年將中期通脹目標2%調整為中期平均通脹目標2%。這純粹是文字遊戲,目的就是廢除2%這一中期通脹目標,終歸數學上有無數種平均的方式,無論今天的通脹率多高都不能說它違背了這一準則。當通脹目標提高之後,美國政府的徵稅基數增速就會提高,財政收入增速就更高,政府耐加息的能力就會增強,那時美聯儲才具備通過提升利率打擊通脹的空間。

今年1月美國的通脹率達到7.5%,美聯儲開始進入加息的進程。所以在去年的具體情形下,美聯儲放縱通脹是勢在必行,所謂「通脹是暫時的」就是典型的障眼法。

同樣的高債務困局也在困擾著歐洲和日本。

歐洲的通脹發展過程幾乎與美國同步,歐洲深受俄烏戰爭的衝擊、處於能源危機的中心,按說歐洲央行加息的進程應該基本與美聯儲同步,可歐洲有希臘、義大利這樣的高債務國家(歐豬五國),耐加息能力比美國政府還要差,這直接導致歐洲央行做出加息決定時顯得畏首畏尾。但即便如此,歐洲央行決定7月開始加息之後,義大利等國的國債收益率開始快速上升,這顯然是躺平的節奏,一旦歐洲央行像美聯儲這樣快速加息,這些政府時刻準備賴賬不還。未來歐洲央行只能制定如何在加息的同時保護這些國家主權債(不至於違約)的技術手段,如果找不出這樣的技術手段,歐元區可能遇到大麻煩,威脅到這個貨幣聯盟的生存。

看清了歐美央行的門道,也就理解了日本的今天。

日本的通脹在加速上升,而日元兌美元匯率在快速下跌,這意味著日本的通脹在未來還會快速上行,參見下面的兩張圖。如果日本央行依舊以2%作為中期通脹目標,此時就要求立即加息以抑制通脹。但日本政府的債務率高達240%左右,耐加息的能力比美國政府還要差,這就決定日本央行也必須推高通脹以增強日本政府的耐加息能力,然後央行才具備通過加息打擊通脹的能力。所以在剛剛結束的議息會議上日本央行決定繼續無限量地購進日本政府5年期和10年期國債,繼續進行量化寬鬆!很多經濟學家為此決定而吃驚,其實大可不必,日本玩的是歐美一樣的套路,高債務決定了其貨幣政策的路徑。

日本近幾年的核心通脹率(作者博客)

美元兌日元匯率近一年來的走勢圖(作者博客)

所以,歐美日進入高通脹階段是必然的要求,是歐美日央行自己主動選擇的結果,這都是政府的高債務率在惹禍,這裡沒有偶然性,也沒有猜測,只有必然性。

那麼,主要的新興國家就可以逃避高通脹浪潮的到來嗎?不能。

在主要新興國家的工業化進程中為何出口極為重要?源於內部社會治理不成熟導致內需市場不成熟,這就讓自己的產能和內需無法匹配,所以自身的經濟發展就高度依賴出口。當歐美日進入高通脹之後,全球需求就會走弱,就會打擊新興國家的出口,這裡主要指的是出口數量而不是金額(高通脹時期出口金額的變化具有很強的欺騙性)。而出口數量增速下滑就會導致新興國家企業開工率下降和就業率的下降(現在已經極為明顯),最終又帶來居民消費能力下降(社會商品零售總額下降)和對資產(主要是房地產)購買能力的下降,這就導致財政收入增速的下降,此時房地產和財政收入就同時處於弱勢的局面(雙弱局面)。

在這個時候可以選擇加息嗎?當然不能,否則房地產和財政都會立即陷入困境。相反,此時必須與歐美的貨幣政策背離,選擇降息,這與日本的貨幣政策類似。之後,要麼寬鬆的貨幣政策將通脹刺激起來,要麼央行為財政支出買單將通脹刺激起來,就會追趕甚至超過歐美的高通脹。

這裡的核心是,無論歐美日政府的高債務率還是新興國家通過行政和貨幣政策吹起來的房地產泡沫(土耳其是很典型的新興國家,經濟的主要驅動力是基建、房地產和出口,長期寬鬆的貨幣政策終於將通脹刺激了起來),本質上都是透支未來的方式,而高通脹的到來就是償債的唯一路徑,這沒什麼奇怪,因為這世界上有一個放之四海而皆准的真理——出來混總是要還的。

當償債期到來之後,我們眼中看到的就是一片雪崩式塌方的景象,紙幣購買力快速下降、勞動者收入下降(或勞動收入的真實購買力下降)、全球股市下跌、房屋貶值(價格下跌或真實價值下跌)、多數國家的就業機會越來越稀缺,幾乎所有東西(包括人的勞動)都處於貶值的狀態。要注意,今年還僅僅是開始,這樣的趨勢未來還會不斷深入。過去(透支未來的時期)社會上似乎到處都是錢,但償債期到來之後市面上的錢突然都沒了,這是全社會所有負債主體(政府、企業和家庭)需要集中還債時的必然現象,這也讓賺錢越來越難。

之所以出現這種雪崩式的塌方場景,還是緣於人性的貪婪,貪婪的人性對透支未來的行為趨之若鶩,讓各國可以在過去十幾年中不斷通過推高債務率來推動經濟發展,讓償債期的到來成為無法避免,所以,雪崩來時,這世上從沒有一片雪花是冤枉的。

一份收入穩定的工作在這一時期尤其重要!

最後說說美聯儲今天又在玩的障眼法。

現在美聯儲正在轟轟烈烈地打擊通脹,表面看起來是認真的,鮑威爾已經放話說美國2024年的通脹率(PCE)將回到2.2%的溫和水平上,這可以會實現的目標嗎?

經過今年的三次加息之後,相關數據已經顯示美國政府的財政收入已經開始下滑。一季度的經濟出現了負增長,而目前通脹的發展速度也開始放緩,這就讓納稅基數增長停滯,所以美國政府的財政收入下滑是正常的。一旦美國出現經濟衰退、而通脹開始走低的時候,美國政府的財政收入就會暴跌,美聯儲如果繼續加息就會讓美國政府無法應對債務壓力,此時美聯儲的貨幣政策就必須轉向。

現在市場預計美聯儲的加息進程將持續到2024年。但種種跡象顯示衰退正在襲來,經濟衰退自然會抑制通脹繼續發展,如果明年上半年美聯儲就停止加息也不必奇怪,甚至可能還是正常的……至於鮑威爾說2024年美國的通脹率回到2.2%,可能還是一個格林童話。

無論企業還是個人,感知美聯儲的貨幣政策的週期變化和美國通脹的週期性變化節奏十分重要,這是規劃企業和家庭進行投資經營活動的核心內容。