【看中國2022年2月11日訊】次貸危機之後形成的零利率(負利率)是很多歷史因素集合在一起的結果。零利率(負利率)在人類數千年經濟史上是唯一的一次,當特定因素消失之後,通脹就會暴漲,利率就會快速上升到正常區間甚至以上,緣於零利率(負利率)違背常識,所有違背常識的現象都是一種歷史性的「錯誤」,這種「錯誤」很快就會得到修正!

今天就是對「錯誤」進行快速修正、回歸正常利率的時間點!

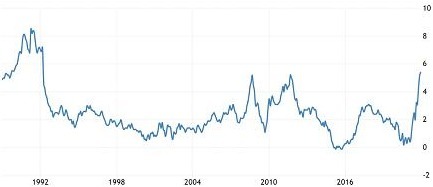

美國通脹已經創造40年新高,歐元區通脹已經創出記錄新高(歐元從1999年開始流通)、英國通脹也創造了1992年3月(當時蘇聯剛剛解體)以來的新高,這說明通脹精靈已經從瓶子中跑了出來。英國的通脹走勢如下:

1990年代以來英國的通脹走勢(作者博客)

如果考慮歐元區高債務國家和美國的債務問題,再考慮到歐元區和美國目前的經濟復甦勢頭都有轉弱的跡象(IMF、高盛、摩根大通都在不斷調低2022年歐美的經濟增速預估),此時各經濟體抗加息的能力就比較差,普遍認為美聯儲和歐洲央行採取激進加息策略的可能性比較低。

但英國央行給世界敲響了警鐘!

2021年12月,自新冠病毒大流行之後英國央行首次加息。2月3日晚間的議息會議上,英國央行宣布再次加息25個基點將利率提升至0.5%。這是英國央行自2004年以來首次在連續議息會議上的加息,即俗稱「背靠背」加息。

值得關注的是,官方文稿顯示,英格蘭銀行貨幣政策委員會以5票對4票的多數票通過將銀行利率上調0.25個百分點至0.5%。少數派(4人)並不是不同意加息,而是認為應加息0.5個百分點,直接將利率提升至0.75%。

英國央行會不會在3月的議息會議上一口氣加息0.5%?市場認為可能性還不小。目前,貨幣市場對3月的定價是利率增加37.5個基點,這意味著交易員預計有50%的可能性會加息50個基點。

歐美央行的貨幣政策總體上是一致的。英國央行連續加息之後起到的是領頭羊的作用,無論美聯儲還是歐洲央行目前都已經轉變了態度,也更加鷹派。如果美聯儲在3月直接加息0.5%是十分正常的。

美國前財長薩默斯和美國銀行都已經預計美聯儲年內將加息7次 ,而且一次加息的幅度可能超過25基點。薩默斯還警告稱,現在美聯儲的行動「已經晚了」,美聯儲可能需要以比當前預期更大的幅度收緊政策。而美聯儲主席鮑威爾在上次議息會議之後說到,不排除每次議息會議都加息的可能性,今年還有七次議息會議,意味著加息七次。

市場已經預計歐洲央行將在今年加息兩次。個人預計日本央行會緊跟英國央行進入加息週期,它會竭盡全力保證本國的低(零)通脹環境,避免讓高債務率的日本政府陷入泥潭之中。

有兩點原因導致英國央行、美聯儲、歐洲央行在貨幣政策上日趨強硬:

第一,目前的經濟局勢已經讓央行陷入了兩難的境地。

歐美的經濟復甦勢頭明顯已經轉弱,但通脹卻還在高燒不退,甚至還在繼續發展,而工資增長也在加速(意味著通脹將繼續發展),此時央行的選擇之一是照顧高債務率政府的訴求採取緩慢加息的對策,降低加息的力度與頻率,這本質上就是縱容通脹的政策。但這會導致通脹不斷惡化,當通脹上漲與工資上升形成螺旋式互相推動的模式時,就會形成「永久性通脹」。「永久性通脹」意味著央行失去了對通脹的控制力。歷史上任何一次「永久性通脹」都是央行徹底失信、通脹不斷發展的結果,這以兩次世界大戰之後德國的惡性通脹最為典型。當「永久性通脹」出現之後,最終就只能換幣甚至頻繁換幣,這是央行破產,當然就是各國央行需要竭力避免的結局。央行的另外一種選擇是,暫時放棄經濟增長和政府債務的訴求首先打擊通脹。由於今年歐美各國的名義經濟增速(即真實的GDP增速加上通脹率)比較高,稅收收入增速就比較高(稅收增速與名義經濟增速正相關),讓歐美各國的財政收支相對寬鬆,比如2022財年(2021年10月1日至2022年9月30日)的前兩個月,美國政府財政收入增長24%,支出僅增長4%,白宮預計2022財年的預算赤字為1.66萬億美元,而2021財年的預算赤字為2.8萬億美元。此時政府的耐加息能力比較強(至少在加息的伊始時期是如此),這就給央行選擇優先打擊通脹提供了時間與空間。

另外一個原因也讓央行不能長時間採取縱容通脹的政策。當央行長期縱容通脹、給高債務率的政府提供「便利」時,存款利率與通脹率的差距會越來越大,儲蓄的購買力損失就會越來越大,然後就是銀行的儲蓄流失,當銀行儲蓄開始加速流失時,銀行就會出現流動性危機,這是非常典型的經濟災難。所以,央行可以以「通脹是暫時的」來暫時推諉加息進程的到來、給高債務的政府提供「便利」,但不能無限拖延。

這就是英國央行開始放出超級鷹的原因,也是美聯儲和歐洲央行快速轉向鷹派的根源,打擊通脹已經成為它們目前的優先選項。

第二,到底多高的利率才能真正打擊通脹?

目前,英國的通脹已經達到1992年3月以來的新高,1992年英鎊的利率尚在10%附近,結合目前英國的通脹率(2021年12月為5.4%),最低需要將利率快速提升至5%以上才有可能真正打擊通脹!

英國央行會不會在一兩年內快速地提升利率?至少擺出這種強硬打擊通脹的姿態?從歷史來看是可能的。除了次貸危機爆發之後英國央行的跳水式降息之外,在蘇聯解體之後的三十年中英鎊利率的波動都是比較溫和的。可在蘇聯解體之前,英鎊利率的波動是非常劇烈的,快速上升和快速下跌都是家常便飯。說明英國央行來很熟悉利率快速升降的操作模式,美聯儲和歐洲央行採取出人意料的行動也是可能的。

現在的資產價格都是按照零利率和負利率進行定價的,如果利率快速恢復到正常水平,意味著樓市股市都需要進行重新定價,導致原來的泡沫破裂。而泡沫破裂會導致需求市場的劇烈收縮,這就是經濟危機!

到這裡很多朋友會嘲笑,別逗了,歐美可以承受將利率快速提升到5%以上嗎?那時歐美各國的資產價格泡沫會轟然破裂,美國、義大利、西班牙、法國、日本等高債務政府都會遭遇債務危機,所以這屬於典型的鬼故事。事實也確實是如此,當今的主要經濟體誰都難以承受將利率快速提升到5%以上,雖然這個水平在貨幣史上屬於非常正常的利率水平。但「危機」很可能就是各國央行要達成的目標,通過快速提升利率(未必達到5%。注意:如果爆發石油危機則另當別論)讓資本市場翻車,引爆資產價格泡沫,此時需求市場就會驟然收縮,而需求驟然收縮必定打斷通脹的脊樑,避免「永久性通脹」的出現。只有如此才能挽救英鎊、美元、歐元等紙幣的命運!

零利率(負利率)時代形成的美國股市、中國樓市和英語系移民國家的樓市泡沫固然在等待一起撞冰山,但歐洲也不能置身事外,利率飆漲意味著將對歐豬國家的高債務進行清算。

出來混都是要還的。在零利率時代各國通過炒作資產價格或政府肆意借貸來透支未來,現在已經到了算總賬的時候。

英國央行在引領歐美央行製造又一次危機……