【看中國2021年10月11日訊】記著,能源危機已經是事實,這是思考今天所有問題的基石。

這個時候需要關注美聯儲在幹什麼。

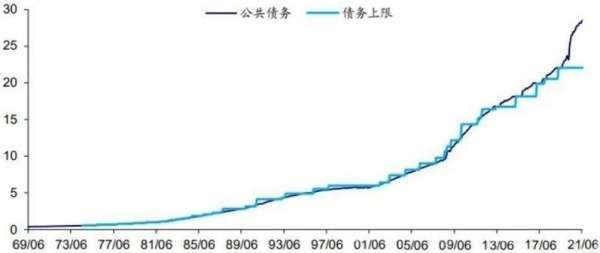

美國國會在1917年首次設立債務上限制度,旨在定期檢視政府開支狀況,這是抑制政府債務率增長並穩定美元價值的主要手段。自從1939年以來,美國債務上限已經提高了100多次。

1969年以來美國公共債務與債務上限變化情況(作者博客)

一般來說,當一國的債務率超過100%的時候,由於利息支出在財政支出中佔了比較高的比例,除非特殊情形(比如軍費支急劇下降,國內外出現極為有利的局勢推動經濟高增速讓財政收入高增長,等等),就會被迫走上通過借更多的債務來彌補財政赤字的地步。2008年爆發次貸危機之後,美國用印鈔來拯救危機,到2010年美國政府的債務率超過了100%(當年達到100.3%)。此後,雖然歐巴馬、川普(特朗普)的執政特點有明顯的不同,但都改變不了美國政府債務率慣性上升的趨勢。尤其是川普對財政支出控制的非常嚴格(大家可能記得他用漢堡包招待外國元首,不開國宴,聯邦政府內有大量的空缺崗位等等),目的當然是希望實現財政收支平衡進而抑制政府債務率的進一步上漲,但依舊無法達成願望。所以,政府債務率突破警戒線之後,其慣性上升的趨勢一般來說都很難打破,這種「慣性」一直持續到今天,目前美國政府的債務率已經超過135%。

債務率越高,慣性上漲的力量越來越強,上升的速度就越快。

今年9月以來,美國財政部長珍妮特·耶倫一次又一次地警告兩黨國會議員,美國即將出現債務違約,這會對國家造成「無法彌補的」損害,需要及時採取行動提高債務上限或暫時豁免它。無論國會還是財政部,都不會准許美債出現實質性違約,目前的僵局很可能是又一場鬧劇。

而耶倫的另一番言論才讓人吃驚。

在9月30日的眾議院金融服務委員會聽證會上,當一位議員問她是否同意取消取消債務上限,以便「一勞永逸」地擺脫這一危機時,耶倫給出了肯定的回答!

取消債務上限,意味著美國政府的債務增長失去了制約,債務不受限制地增長必然讓美元快速失去信用,也就是說,耶倫狠狠地打擊了美元持有人的信心。今年美國的通脹加速上升意味著美元貶值的速度在加快,目前又在面臨美債違約的威脅,此時更應該穩定美元持有人的信心,耶倫為何反其道而行之?大家覺不覺得這事十分蹊蹺?

1971年8月,尼克松宣布美元與黃金脫鉤,這是美元信用崩潰的時期,美元加速貶值導致美國的通脹在上世紀七十年代一浪高過一浪,以至於歐洲的出租車司機都不再接受美元付款。

1980年里根擔任總統後,美聯儲正式對通脹宣戰,將利率提升到10%以上。此後,基於美國的通脹不斷走低和以海洋、航空航天、電子、網際網路為主的新經濟崛起,讓美國經濟煥發了生機,形成了繁榮的20年(直到網際網路泡沫破裂),在這個時期美元就再次確立了自己全球霸主的角色。

美元是世界儲備貨幣,美國經濟充滿生機讓美元的投資收益率高,再加上美元的高利率,就會緊縮國際市場上的美元流動性。所以,美國繁榮的20年是國際市場上腥風血雨的20年,在這段時間內爆發了一系列震驚世界的大事件:

第一,1982年8月,墨西哥政府宣布了一個震驚金融界的聲明:「該國無法按期履行償債義務。」在墨西哥以前,牙買加、秘魯、波蘭和土耳其已經進行了債務違約。從墨西哥宣布違約開始,數十個國家密集進行了債務違約,形成火燒連營的態勢,標誌著拉美危機的爆發。

債務違約的結果是本國貨幣的價值暴跌,通脹如火一樣上升(就像現在的委內瑞拉和阿根廷)。債權國連續遭到違約損失,就會喪失國際支付能力,通脹就會被點燃。所以,當時出現了通脹火燒連營的態勢。

這是非常典型的由債務陷阱形成的「同歸於盡」。

第二,強勢美元打壓了大宗商品價格,再加上全球各地危機的不斷爆發導致原油需求萎縮,推動國際油價連續暴跌,這徹底破壞了當時全球最主要的產油國——蘇聯的國際收支平衡,讓盧布失去了信用(即失去購買力)。當盧布失去信用之後,蘇聯中央既無法在財政上控制各加盟共和國,也無法有效地控制國家的強力部門,最終在盧布爆貶、通脹似火的1991年底解體。

第三,當時的東南亞各國是經濟上最具活力的地區,但外匯儲備比較薄弱,在強勢美元的衝擊下本幣匯率就無法維持,最終在索羅斯等對沖基金的打擊下釀成了1998年的東南亞金融危機。表面看起來是索羅斯的黑手在發揮作用,實際是美元強勢週期所帶來的必然結果。

經過這20年的腥風血雨之後,所有的發展中國家都會有一個統一的理念:美元是美國的美元,但又是全球的儲備貨幣,美元強勢週期(加息週期)總會到來,必須建立足夠強大的以美元為核心的外匯儲備才能穩定自己的貨幣體系和經濟體系!否則早晚都會遭遇滅頂之災。

從此,發展中國家(注意:中國也是其中的一員)的經濟政策都開始轉變為以出口為導向,擴大出口成了經濟上的「國策」,目的就是完善自己的外匯儲備!

在「國策」的引領下,經過數十年的努力,東亞、東南亞、南亞、東歐、拉丁美洲等發展中國家都積累了數量不菲的以美元為中心的外匯儲備,大家都將外匯儲備看做是自己的「家底」。

當擁有了巨額的外匯儲備之後,發展中國家就覺得自己已經「上岸」。

過去我一直說,當所有人都認為自己已經「安全」的時候,全球經濟就失去了平衡,從另外的視角來觀察,就會看到危機之源。

發展中國家龐大的外匯儲備從何而來?是美聯儲印出來的,美聯儲以什麼做保證金印出這些美元?是基於美國政府的債務。換句話說,當廣大的發展中國家覺得自己「上岸」的時候,就是美國的債務劇烈膨脹、即將瀕臨危機的時候。而美國債務危機的到來意味著美元的購買力將加速喪失,就是廣大的發展中國家從「岸上」落水的時候。

發展中國家擁有了這些外匯儲備之後,主要的做法如下:

首先是保持一定的流動性保護本幣的匯率。

其次是滿足自己規模越來越大的進口需求。比如,需要進口大量的能源(石油、煤炭、天然氣等)、以半導體為核心的零部件、農產品、基礎商品等,以滿足自己的內部需求。

再次就是以美元進行對外的投資活動。東方大國目前正在亞非拉等數十個國家進行「一帶一路」的投資活動就是具體的表現,目的是發展自己的經濟並擴大自己的全球影響力。其他很多國家都一樣,外匯儲備壯大之後就擁有了保值增值的要求,就要進行對外投資活動等等。

對於這些發展中國家來說,此時如何維持國際收支平衡就顯得十分重要。既要努力增加國際收入,又要控制國際資本支出,目的是維持國際收支的平衡。一旦收支平衡被打破,就會面臨上世紀八十年代以墨西哥為主的發展中國家的境地,外債違約,本幣匯率爆貶(購買力劇烈下跌),通脹劇烈爆發。

這就給美國發動資本戰留出的空間,而耶倫的言論就是進行資本戰的檄文:

第一,美國已經向很多國家發動貿易戰,目的是壓縮美國的貿易逆差,限制這些國家外匯儲備的快速增長。從長期來看,貿易戰(疫情之後)可以達到這個目的。

其次,當今時代科技產業在一國經濟生活中的重要性不斷提升,美國一直在努力構建科技產業的小圈子,起到抑制發展中國家國際收入增長的作用。

再次,最近幾任美國總統都在努力推動產業回歸,目前歐亞大陸正在遭遇能源危機而美國的能源供給更有保證,具備了推動產業加速回歸美國的條件,這有利於壓制發展中國家的貿易順差。

最後,中美對抗愈演愈烈,亞太儼然已是火藥桶,資本難以繼續大規模湧入亞洲發展中國家。這是抑制發展中國家國際收入增長的路徑。

第二,增加發展中國家的國際支出。

目前,全球的能源危機愈演愈烈,正猛烈地推動全球商品與服務的價格。美國政府的債務率已經達到135%以上,美元無疑具有加速貶值的壓力。而美元是國際儲備貨幣,當美元加速貶值的時候就會與能源危機疊加進一步推動商品價格,劇烈地推動各國的通脹。

現在和未來,發展中國家會遭遇以下問題:

首先,以美元為主的外匯淨儲備的購買力快速下降;

其次,內需市場中以原油、煤炭、天然氣、糧食、半導體為主的進口用匯劇烈增長。目前的態勢已經十分清楚,亞洲天然氣價格同比上漲了600%,國際煤炭價格已經同比上漲了200%以上,很多商品價格同比漲幅都已經超過100%,發展中國家為了滿足內需,其國際支出的壓力劇烈放大。

再次,這一點才是最嚴重的。發展中國家最近幾年比較熱衷於對外基建投資,這些投資遍佈數十個國家,項目的建設週期短則數年長則十幾年。每個項目都有預算,在能源危機和美元貶值的推動之下,各國的通脹快速上漲會導致建設成本飆漲,大宗價格(尤其是能源價格)暴漲會推動原材料成本暴漲,最終,原來的預算就會被打破,就必須制定補充預算。假設原來預計未來每年的投入金額是5千億美元,現在就需要1萬億美元以上,國際支出被劇烈地放大了(如果不進行補充預算,就會出現項目爛尾,還會導致數千甚至上萬億的先期投入損失,更會導致國際違約)。

能源危機和美元加速貶值是快速擴大發展中國家國際支出的路徑。

當發展中國家的國際收入被制約而國際支出快速增長的時候,國際收支平衡就會面臨劇烈的衝擊。而國際收支平衡被打破之後,企業的外債(美元債)就會加速違約,進口能力受限之後就會出現各種商品荒(歐亞天然氣荒、燃油荒、煤炭荒、電荒已經開始了,由於能源是經濟活動的血液,是生活中所有商品和服務供給的基礎,緊隨能源之後當然就是各類的商品荒),進一步就會在國際建設項目上出現違約,最終、最嚴重的是主權債務違約,一旦到了這個地步,整個國家的經濟就會硬著路(可參考盧布危機對俄羅斯的影響)。