【看中國2021年7月5日訊】2021年6月28日,用於約束全球銀行業發展的《巴塞爾協議III》已正式生效。

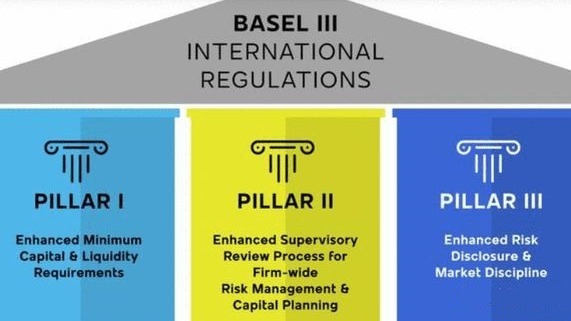

什麼是《巴塞爾協議III》?

簡單說,是在2007-2009年的全球金融危機爆發之後,制定銀行監管標準的巴塞爾銀行監管委員會(Basel Committee on Banking Supervision)認為,銀行持有了太多的風險資產,所以導致了2008年的全球金融危機。

有鑒於此,巴塞爾委員會呼呼改革銀行體制,加強銀行監管、監督和風險管理,主要的措施,就是要求銀行持有更多穩定資產、減少高風險資產,以防再次出現全球銀行業危機。

不過,銀行監管這事兒吧,各國都有各國的國情,要制定一個全球統一的標準,肯定需要和各國的中央銀行、大銀行協商。於是,就這樣,改革條款磨磨蹭蹭協調磋商了很多年,搞出來了一個《巴塞爾協議III》的銀行業監管新規。2021年6月28日,就是這個銀行業監管新規生效的日子。

2021年6月28日,用於約束全球銀行業發展的《巴塞爾協議III》正式生效(網路圖片)

當然,既然有III,前面必然還有I和II,不過我們不用詳細討論巴塞爾協議III與此前實施的II的區別,只是因為新規涉及到了黃金,所以今天的文章就黃金這個問題單獨聊一下。

根據早期的全球銀行業監管協議,銀行的資本被劃分為三類:

一級資本:最基本的資本,這是衡量金融機構財務實力的一個指標,一級資本包括了股本、國債,還包括銀行未分配利潤、發行溢價、公積金等;

二級資本:補充資本或二級儲備,這包括銀行自身發行的次級債券和其他儲備,與一級資本相比,這一級別的擔保較少;

三級資本:主要用於緩解市場風險,包括銀行持有的商品和其他貨幣,三級資本安全性低於二級資本,而且對其規模有限制。

在這一監管體系中,各大銀行在擴張業務的時候,都必須要計算自身的資本充足率,一級、二級和三級資本風險歸類不同,在計算資本充足率時的比例也完全不同,所享受到的監管待遇也不同。銀行在擴張業務的時候,越多的一級資本佔比就能開展更多業務,而越多的二級、三級資本佔比,銀行發展受到的限制就越多。

不管是實物黃金還是紙黃金,全部被劃分為三級資本——注意,這裡的「紙黃金」,並不是指中國各大銀行所開展的「紙黃金」業務的那種紙黃金,而是指所有非實物黃金的形式,這包括了黃金的現貨合約、期貨合約、遠期合約、掉期合約等等。

最新的《巴塞爾協議III》,刪除了原來三級資本劃分,將銀行資本金劃分為核心資本和附屬資本兩種類型,其中核心資本即原來的一級資本,而其他資本全部被歸類到附屬資本之中。

這其中,一個小小的區別,就是新規定將實物黃金歸類為零風險資產(核心資本),但紙黃金除外。

就筆者個人看法,將實物黃金納入「零風險資產」的範疇,與公司發行的股本、現金和貨幣並列,這意味著黃金將像現金及主權債務工具一樣與貨幣具有同等地位,相當於變相承認了實物黃金的貨幣地位。

就長期影響來看,由於各國央行可以將黃金持有量按市值計價折算為現金持有量,黃金資產可能會讓一些央行的資產負債表出現明顯的修復,黃金的交易屬性,也有可能潤物細無聲地由此從量變到質變,由商品屬性主導逐漸向貨幣屬性主導過渡,進一步想像,黃金還有可能對美元作為世界儲備貨幣形成衝擊,並由此引發去美元化的持續性進行,央行的購金規模,有可能因此而擴大。

這對於黃金而言,毫無疑問算是一個利好。正因為以上這些原因,有人就認為,包括各國央行在內的全球銀行,從今天起,將持續購買實物黃金作為自身的儲備,這將讓黃金的價格在未來幾年內有可能直衝雲霄……

這個想法有可能太過於樂觀了。實際上,自2008年金融危機爆發以來,由於美聯儲連續實施多輪QE,很多國家的央行,對美元貨幣的信用已經普遍開始產生懷疑,在《巴塞爾協議III》出臺之前,國際清算銀行已經在黃金持有方面,給予了各國央行以自由劃分其資本金歸屬的權利。

例如,美國的監管機構美聯儲,就一直反對重視黃金的想法。在美聯儲的資產負債表中,迄今為止,依然把美國高達8000噸的黃金儲備,按照1973年所確定的42美元/盎司價格來估值。相比之下,歐洲銀行業監管機構則承認黃金是合格抵押品,並在歐元成立的時候,將黃金列為歐元價值的重要支撐之一,其資產負債表中的黃金,也基本按照黃金市值計價。

這說明,各國央行對於黃金的看法也並不統一,而且一直都自行其是。

另一方面,哪怕是《巴塞爾協議III》不將實物黃金劃分為零風險資產,一直以來,黃金也是金融市場上最重要的避險資產之一。而新的巴塞爾協議,只不過是承認現實,對於黃金價格的影響,在短期內也很可能看不出來什麼。

有人可能會問了,為什麼《巴塞爾協議III》不承認紙黃金也是零風險資產,而且還特意強調,紙黃金需要進入各銀行的資產負債表,這將大大提高銀行持有紙黃金的成本。

這恰恰是對的!

紙黃金,通常是銀行為了自身對沖或者交易賺錢的資產,主要是用於市場交易,很多紙黃金合約並沒有對應的實物黃金,只是銀行操作的一種金融資產,本身就具有很高的風險。個別商業銀行,為了賺錢,甚至大量在市場上賣空黃金,如果黃金價格大幅度上漲,這些紙黃金資產意味著極高的損失……

在這種情況下,如果將紙黃金也歸類為零風險資產,那簡直說明巴塞爾委員會蠢到家了!

簡單總結《巴塞爾協議III》將實物黃金納入零風險資產,不過是承認現實。就長期而言,這對於黃金價格是個比較大的利好,但短期而言,對黃金價格幾無影響。

關於黃金價格變動,在美元貨幣體系尚在穩定運行的時期,無論是長期還是短期,最好還是基於美元實際利率變動來討論——其他的,基於銀行業監管規則改變,基於地緣政治危機的演繹,基於陰謀論的各國傾軋算計,大都是不靠譜的猜測。