【看中國2021年5月31日訊】5月25日,離岸人民幣突破6.4,創近3年新高。

1 一隻腳踏入鬼門關

情緒才是短期影響價格最大因素,信心比黃金重要。

關於匯率,上週國內有三個重點事件:

1)部分央行人員的言論(中長期升值),引起了市場對人民幣升值的遐想(升值預期升溫)。

2)央行副行長劉國強就人民幣匯率問題答記者問時強調:「人民銀行將注重預期引導,發揮匯率調節宏觀經濟和國際收支自動穩定器作用,保持人民幣匯率在合理均衡水平上的基本穩定」,這是央行在進行預期引導,打壓升值預期。

3)外幣存款首次突破萬億。4月末,外幣存款餘額同比增長33.2%至10045.20億美元,創下歷史新高。當月外幣存款增加478億美元,同比多增588億美元。這或喻示,由於人民幣匯率的快速升值,外貿企業利潤受到匯率升值的嚴重擠壓,居民和企業傾向於「持匯」。一日沒有結匯,浮虧仍可能賺回來,而一旦結匯,「浮虧」就變成了「實虧」,實實在在的虧了。

在這個背景下,如果人民幣繼續升值,會誤導市場預期相信人民幣中長期將持續升值,大量外貿企業的未結匯資金可能會急於換匯,導致外貿企業「浮虧」變成」實虧」。而大量資金急於結匯或將繼續推高人民幣匯率,外貿企業利潤在大宗飆漲和地價人工擠壓下已經變得其薄如紙,如匯率繼續升值,外貿利潤將進一步被匯率升值侵蝕,不但過去的「浮虧」會變成」實虧」,連新接訂單也將繼續虧損。

外貿企業的一隻腳,已經踏進了鬼門關。

2 升值的短期驅動

1)美債收益率(更準確的是以中美十年國債息差來觀察)和美元指數的連續下挫。

2)中美通脹差異影響貨物跨境流動,貿易順差。

3)預期的影響。未結匯資金的結匯意願受預期驅動,海外熱錢的流入意願受預期驅動。

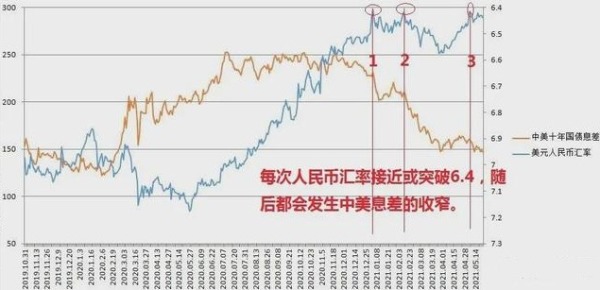

這三者中,前兩者基本處於平衡狀態(區間波動,即央行強調的基本穩定),過去一段時間受貿易順差擴大的影響,人民幣多次接近或突破6.4(1月5日、2月9日、5月7日),隨後中美息差都會收窄,中美息差收窄會產生貶值力量,對沖掉貿易順差的升值力量,遏制人民幣匯率有效突破6.4。但市場預期卻是迅猛而多變的,一旦不當放風導致市場預期統一化,心理就會影響現實,可能會破壞人民幣匯率的平衡狀態,或將驅動人民幣繼續升值。

過去一段時間受貿易順差擴大的影響,人民幣多次接近或突破6.4(作者製表)

而國內經濟(外貿企業)已經很難承受匯率升值的後果,央行喊話(維持穩定)及時出現,目的就是遏制市場預期的統一看多。

3 穩房與穩匯率

人民幣升值又會刺激熱錢加速流進,這會刺激中國資產泡沫繼續膨脹(升值階段股房一般都會漲),匯率升值和資產泡沫(房產泡沫)都會加劇擠壓外貿企業生存,反會導致創匯減少,導致匯率基本面缺失。

而外資企業留存利潤中的相當一部分已經投入土地及房產,如果匯率繼續上漲,賣房換匯就會成為人民幣匯率升值的最大風險,也是人民幣匯率長期具有貶值壓力的根本原因。

放任短期匯率上漲,必將在未來製造更大的匯率風險。近年來,央行已經在嚴防死守遏制風險。從近年來的匯率走勢觀察,人民幣匯率基本保持一個區間波動狀態,防範出現單向走勢。匯率下限是7.2,上限是6.4。央行會採取各種手段,來防範人民幣匯率有效升破6.4,同時防範匯率跌破7.2。

央行過去會採取各種手段,將離岸人民幣匯率有效控制在6.4和7.2之間(網路圖片)

短期來看,當前在美聯儲試圖盡量延遲加息,以及中美通脹差走闊的背景下,人民幣短期仍具有一定升值壓力。但央行有動機壓制人民幣繼續升值,且央行有能力壓制人民幣升值。

可能手段或有:

1)刺激國債收益率下挫,縮減中美息差。

2)政策手段。類似將遠期售匯風險準備金率從20%下調至0,放寬金融項目對外投資等等。

3)預期管理。加強喊話釋放央行維穩意願。

4)貿易項。或加強限制(或減少補貼)以大宗為原料的商品出口。一則緩和國內通脹,二則減少順差,減輕國際輿論壓力,也減輕匯率升值壓力,比如取消鋼鐵類退稅。

對匯率來說,賣房換匯是匯率升值的最大風險;而房價爆破是匯率貶值的最大風險。

短期來看,房價求穩,匯率只能求穩;長期來看,當內外通脹差異被貨物流動消除時,匯率貶值壓力會再次浮現。

而貶值壓力出現時,房產泡沫風險也將同時暴露……