目前背景下,人民幣匯率何去何從?(圖片來源:Getty Images)

【看中國2021年3月22日訊】匯率和利率,是驅動資金跨境流動的兩個主要因素。

美元指數上行和美債收益率上漲,這兩者具有正反饋效應。美債收益率上漲吸引美元回流,美元回流導致美元升值,美元升值的匯率收益給(息差)回流資金提供了額外(匯差)激勵,誘導資金加速回流,反覆循環,直至反身性節點。

隨著十年美債收益率的持續上行,美元匯率近期較為強勢,美元指數近期重上92。

十年美債收益率升高,美元回流會逐漸加速。

1 跟跌不跟漲的原因

2020年5月末-7月初,中國十年國債收益率迅速升高,按理來說這會衝擊股市,但同期中國股市走勢明顯超過美國,道瓊斯指數本階段漲幅1.3%,但上證指數漲幅21.5%。這段時間中國股市跟(美國股市)漲不跟跌。

2021年開年之後,十年美債收益率迅速上行,十年中債收益率十分穩定,中美息差迅速收窄,目前已經跌至166基點。

隨著十年美債收益率升破1.6%,全球股市承壓,中美股市承壓波動明顯。但相對來說中國股市下跌更深,具有明顯的跟(美國股市)跌不跟漲現象。

這是為何?

2020年5-7月,中美息差擴大,海外資金流入中國,外部流動性對中國股市形成支撐,同期中國股市跟漲不跟跌;2021年之後,中美息差縮窄,資金回流美國(自發展中國家流出),對美國股市形成支撐,同期中國股市跟跌不跟漲。

資金跨境流動方向不同,造成結果差異。

2 息差主導

其他國家如果想要抑制海外美元回流,無非是穩定息差或直接干預。

一般來說,直接對匯率進行干預,在國際上被定義為「骯髒浮動」,這個名詞的發明主要針對日本70年代大藏省對日元匯率的偷偷干預。而通過調整貨幣(或財政)來間接影響匯率,則被定義為「清潔匯率」。

一個國家的金融市場越開放,匯率受到的直接干預越少,匯率走勢越由息差主導。

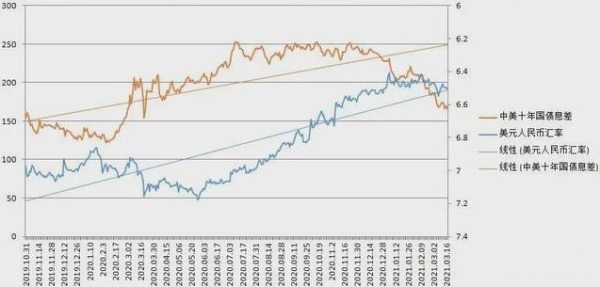

匯率走勢受到的直接干預越少越由息差主導(作者博客)

拉長一點時間段來看,美元人民幣匯率走勢與中美息差,已經呈現非常明顯同向波動(但有滯後性)。中國加大金融項開放和退出常態化干預,讓這種同向走勢更加明顯。

需要注意的是,中國央行雖然退出了常態化匯率干預,但仍強調會市場出現順週期苗頭時會實施必要的宏觀審慎管理。即在央行(標準未知)認為匯率處於順週期時,仍會進行匯率干預。

3 不同選擇對資產價格的影響

美元目前仍是實際負利率,通脹預期、超量美債發行預期,均會有助於美債收益率持續上行。在此背景下,指望美債收益率大幅回調似乎很難。

那麼,人民幣匯率就有三個選擇:

1)中債收益率上行。收緊貨幣,跟隨美債收益率,穩定中美息差,穩定資金流出,穩定人民幣匯率。這會加大對股房資產價格的衝擊。

2)穩定中債收益率。息差收窄,資金外流,人民幣匯率可控貶值。匯率貶值同樣會對股房資產價格產生衝擊效果。

3)中債收益率逆勢下行,重啟匯率干預。

正如國企信仰一般,在當前世界流動性超級充沛,好資產極度稀缺的背景下,任何一點點理由都會被流動性放大。除了息差(收益)之外,決定匯率走勢的更多是信仰(而非信用)。只要一國央行願意作出維護匯率的暗示或明示,都會塑造信仰。干預匯率重點並不在於干預,而通過一種(維護信仰)態度,來強化信仰(有利有弊,一旦信仰打破會有反噬),穩定匯率預期。這一選項下,股債會形成蹺蹺板效應,股市下跌會導致債市受益,債券收益率下降。這會加速縮窄中美息差,加速施壓人民幣匯率。但如央行(口頭干預或直接干預)能抗住匯率壓力,抑制資金外流(可能需要匯率逆勢升值),債券收益率下滑會支撐股市反彈,資產價格承壓反而最小。

從2021年開年以來,央行回收流動性高達6000億,十年國債收益率比較穩定,中國匯率選項似乎是第二項,這也對股市產生了較大衝擊。

考慮到股市的連續下挫可能會誘發資產價格爆破風險,引導十年國債收益率適當支撐股市有助於降低這種風險。又考慮到美國新任政府上任以來中美已經進行首次高層會晤,人民幣或有動機穩定匯率,即便存在一些資金外流,人民幣在此期間或也不會輕易貶值。

匯率選項或有可能從第二項向第三項切換。

如不發生切換,股房資產價格壓力將持續增加,但外儲壓力較小;如發生切換,股房資產價格承壓力度會有所減輕,但壓力會向外儲積累。

那麼,人民幣匯率何去何從?