【看中國2021年2月15日訊】最近,白銀市場備受關注,更有人已經喊出每盎司白銀的合理價格(計算通脹之後)應該在1000美元(本人沒能力評論這個數據)。

我們知道,次貸危機之後美聯儲進行了大放水、去年又加碼放水,但本世紀以來美國GDP增長的十分緩慢,這就意味著社會財富的增長速度很慢,但市場中貨幣的數量卻在急劇膨脹,這意味著貨幣需要加速貶值(指的是購買力加速下降,非美元指數)。

可我們在生活中對美元貶值的感覺並不強烈,為什麼?源於有人進行了掩蓋!

要掩蓋貨幣貶值,就要美化CPI,通過CPI來掩蓋真實的通脹率。所以,美國早就已經將房價剔除出計算通脹的籃子,也會調低醫療、教育項目在計算CPI時的權重,根源在於房價、醫療、教育價格漲勢太猛等等,十八般武藝齊上,目的都是通過CPI數據掩蓋真實通脹。

稍微有點金融知識的人都知道,這世界上只有金銀才是真正的貨幣,紙幣是銀行券(認為紙幣是貨幣的,是個人的自由)。當以紙幣標價的金銀價格漲勢過快的時候,人們就知道紙幣(銀行券)在加速貶值,人們就會拋棄紙幣(銀行券)轉持貨幣金銀。所以,要掩蓋美元真實貶值的速度就要壓制金銀價格。

這個重擔應該交給誰哪?美元是美聯儲發行的,美元被拋棄就會導致美聯儲信用受損甚至破產,壓制金銀價格的重擔就應該交給美聯儲的重要股東。美聯儲中有一個重要股東叫摩根,所以您就看到摩根大通長期是白銀市場的空頭。

有人認為,既然要壓低白銀價格,在期貨市場上多開空倉就可以了,反正摩根大通有錢,這是典型的想當然。如果多頭合約最終要求空頭合約進行實物交割,而空頭交不出實物,就構成違約,違約的結局就會讓你破產!

所以,要壓制白銀價格需要有兩個條件:

第一,供過於求。

當供過於求的時候,市場上賣出實物的合約數多於要求交割實物的合約數,此時,金融機構就可以肆意開空倉,因為不必擔心交割問題。

第二,必須掌握盡量多的實物庫存。

這個世界隨時可能爆發突發事件,有些事件會導致數月內金銀實物的避險需求暴增,進行實物交割的需求集中釋放。此時,進行價格操縱的那些空頭合約,就有可能被要求進行實物交割,當自己有大量的現貨庫存時就不會因無法完成交割而構成違約。

所以,我們就看到美聯儲的重要股東、白銀市場的大空頭摩根大通大約佔有紐約期貨交易所約一半的白銀庫存。

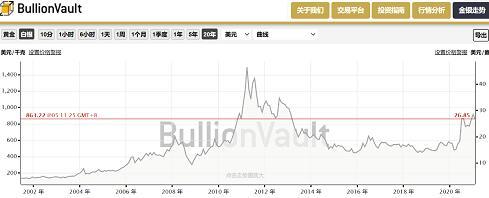

由下圖可見,由於白銀在過去二十年中供過於求(新興市場國家大基建導致伴生白銀產量暴漲)、摩根大通掌握了大量的實物現貨,讓他可以肆無忌憚地做空銀價(這是明擺著的),導致金銀比持續下跌,最低曾達到1:100以下。當白銀價格長期不振的時候,又會拉低黃金價格,再加上對CPI的操弄,就提升了美元在市場中的地位,掩蓋了美元真實的貶值速度。

在過去二十年裡供過於求的白銀的市場走勢圖(作者博客)

對白銀來說,基於礦山不可能在短期被勘探出來,產量也不可能在短期內快速增長,即供給剛性受限,當供需關係逆轉、導致庫存「耗盡」(或走向耗盡)時,就會產生逼空效應。

白銀供需關係逆轉(這個信號已經出現了)是白銀庫存可以走向耗盡的前提,如果美國爆發財政危機和債務危機(本質是美元危機)就會加速讓庫存走向耗盡,因為避險需求將激增。

與殺多石油、逼空GME股價一樣,「耗盡」也是白銀市場的關鍵詞。

白銀在未來會否爆發逼空,以及何時出現逼空,這個世界幾乎沒有人會知道(至少現在很難看見),但一個樂觀的信號已經出現:

2021年初,白銀的正常供給開始難以滿足不斷增長的市場需求(網路圖片)

這說明白銀正常的供給已經難以滿足不斷增長的需求,庫存開始受到衝擊。此時,要觀察實物需求高速增長的狀態能否持續,只有如此才能盡快耗盡庫存。

當市場高呼美元危機的時候,說明白銀已經被逼空了。

殺多、逼空都是很極端的情形,都會讓人實現財富大翻身。但無論殺多還是逼空,都會在短期內造成市場的劇烈波動,一旦將對手盤快速耗盡(即主力空頭或多頭被逼平倉),殺多和逼空走勢就告結束,源於殺多或逼空的基礎消失了。

任何一個品種,無論是出現殺多還是逼空,都需要具備很多特定的因素才會出現,要考慮生產特點、交易規則、庫存、供需關係、金融市場是否穩定、紙幣是否面臨危機等等,需要具體問題具體分析。

在這件事上永遠不會千篇一律,但就我個人的理解,「耗盡」是關鍵詞。

時間是個神,時間是我們最寶貴的財富,上述翻天覆地的大機會,都必須依靠時間的演變才能實現。

2020年開始,世界已經進入了劇烈動盪的年代,也是精彩紛呈的年代。希望朋友們在2021年像芝麻開花一樣——節節高!