【看中國2020年12月7日訊】在日本著名的快餐連鎖店吉野家,一份最普通的牛肉便當:1990年,賣400日元;2020年,賣350日元。

吉野家是日本最大的快餐連鎖品牌,就像美國麥當勞一樣。吉野家的牛肉便當,對許多日本工薪階層來說,是性價比最高的午餐之一,也被很多日本人看作通貨膨脹的非正式指標。

但是,作為中國人的你,能想像出來麼?從1990年到現在,30年過去了,這份牛肉飯不僅沒漲價,反而降價了。

最近30年的日本經濟,絕對是人類信用貨幣史上最大的奇葩。因為連續30年,日本央行不斷降低利率和擴大印鈔,日元基礎貨幣數量,已經擴張至原來十多倍,但日本的日常消費品物價,卻在絕大部分時間裏都波瀾不驚,有時候甚至出現連續下跌……

從統計數據來看,如果以2015年的日本消費者物價指數為100的話,1990年日本的CPI為92.5;而2020年10月份的CPI,則是101.8,30年加起來,僅僅上漲了10%。

過去的30年,除了日本之外,美國和歐洲也印了很多鈔票,而且它們的消費者物價也上漲不多,日本的狀況,似乎也沒什麼稀奇的。

區別在於資產的價格。從1990年到2020年,無論是美國股市還是歐洲股市,基本都漲了10倍以上,無論是美國還是歐洲,大城市的房價,也普遍上漲了3倍左右……

正如前兩天中國前央行行長周小川的文章所說,如果將這些資產價格的上漲納入通脹,那麼就可以部分地解釋,為什麼歐美國家印了那麼多鈔票,基本消費品卻基本沒有上漲。然而,1990年時日本的資產價格,無論是大城市的房價還是股票價格,都是它們最近30年來的最高點。

從日本三大都市圈(東京、大阪、名古屋)的房價指數來看,1975年如果是100的話,1990年在440左右,而2020年只有205左右。

從股市來看,1990年的日本股市,日經225指數雖然經過了下跌,但依然在3萬點以上。現在的日經225指數,雖然經過了連續大漲,創出了1991年以來的最高價,但指數還是不到2.7萬點。

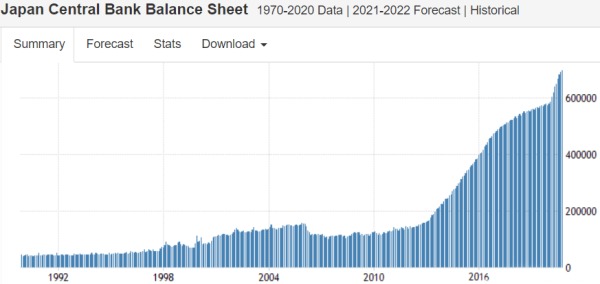

相比之下,我們來看一下日本央行自1990年以來驚人的印鈔情況。

日本央行自1990年以來驚人的印鈔情況一覽(作者博客)

從1990年初到現在,日本央行的資產負債表規模,從最初的45萬億日元起步,擴張到了現在的698萬億日元,足足印了超過650萬億日元的鈔票——這意味著,日元的基礎貨幣數量,擴張了15倍還多!

擴張了15倍的鈔票,日本卻既沒有出現日常消費品通脹,也沒有出現資產價格通脹,這就是當代世界經濟中最著名的——日本經濟通縮之謎!

這個問題,也一直非常非常地困擾我,直到最近,我才思考出來了一個大致的邏輯。

印鈔那麼多,日本為什麼沒有發生日常消費品通脹?

我總結了3條原因:

1)美國;

2)中國;

3)老齡化。

在當代信用貨幣體系之下,在全球化的世界裡,美元一直都是全球貨幣和商品定價的核心,無論是日元還是歐元、人民幣或其他信用貨幣,其消費者價格指數(官方意義上的通脹),所反映出的結果,本質上都是這些消費品美元價格的鏡像。

我之前曾經寫過一篇文章:誰能代替美元?文中提到,因為美國一直是全球最大的糧食出口國,只要美國糧食豐產,就可以壓低全球的糧食價格,使之始終處於低位。

從1990年到現在,在穩定的國際環境之下,在美國源源不斷的糧食生產之下,不管各國印了多少鈔票,以美元計價的世界糧食價格,卻整體保持穩定,基本上是0漲幅。這,正是1990年以來,各主要經濟體的消費者物價指數,都基本保持穩定的核心原因。

相比之下,因為對農業實施嚴格的貿易保護,所以日本的糧食價格,折算成美元價格,自1990年以來就一直遠高於世界水平。

1990年到現在,美元的糧食價格沒怎麼變,世界範圍內的肉類價格就也沒怎麼變,大米價格沒怎麼變,牛肉的價格沒怎麼變,吉野家的牛肉米飯便當,以美元計價其實本來就沒啥變化——雖然日本的糧食價格還是高於國際水平。

之所以還略有降價,是因為1990年的時候,日本的經濟泡沫還沒有完全破裂,人工費用還比較貴,現在也降下來了,所以便當的價格也略有下降。

除糧食之外,30年來,日本諸如衣服、玩具等其他的消費品價格變動也不多,這就與中國有關了——因為,這些產品要麼是原材料來自中國,要麼就是中國生產的。

在1990年之前,中國已經建立起工業大生產體系,到了1990年代中後期,特別是2001年中國加入WTO之後,關於紡織品、玩具之類的低端製造業,由歐美日韓港臺擴散至中國,中國特有的勞動力資源優勢、基礎設施便利優勢、產業鏈優勢很快就發揮出來,而且隨著產業鏈的不斷完善和成熟,成本甚至還開始不斷的下降。

中國所生產的基礎消費品或經粗加工的原材料,價格都非常低廉,順利行銷全世界,而美國、歐洲和日本,恰恰就是我們的主要出口目的地,正是無數便宜的紡織品、衣服、玩具、鞋襪乃至電子產品等,壓低了歐、美、日的消費者在衣服、娛樂等方面的支出,進而讓它們的CPI,維持了30年的低位。

普通人的日常消費中,無非就包含衣食住行娛樂等方面的要素嘛!

另外,日本社會一直保持穩定,日元兌美元的匯率,在過去的30年,也基本圍繞著100上下波動,這,可不就把日本的CPI給死死摁在了地上?

接下來要解釋的是:為什麼日本央行印了那麼多錢,人們也沒有大肆購買和進口消費品,拉升物價呢?

這個,就與東亞長期以來的節儉文化以及日本的老齡化有關了。

東亞的儒家文化,一直以來都十分強調節儉,整個社會主流文化,對於各種浪費一直深惡而痛絕,在具體的吃、穿、用中,基本上能做到滿足需求即可。特別是1940-1960年代出生的那些日本人,經歷過艱苦生活,經歷過泡沫經濟,隨著年齡的慢慢老去,他們有更多的儲蓄傾向而不是消費傾向,這讓整個日本的消費經濟,幾十年來始終處於不溫不火的地步,這也當然會反映在消費者支出價格上。

另外要說的是,1940-1960年出生的人,也從1980-1990年泡沫經濟中受益最大,更是如今的日本掌握財富最多的人群,這部分人的消費傾向,主導著1990年迄今的日本社會,他們不努力消費,其他年齡段的人想消費也沒有那麼多錢……

這也是日本年輕人為什麼這麼「喪」的原因。

進一步的,印鈔那麼多,日本為什麼沒有發生資產價格通脹?

我也總結了2條原因:

1)海外市場;

2)私人部門貸款。

1990年的日本股市,正在經歷泡沫破裂的時刻,股市從1989年的3.9萬點開始大跌——問題在於,即便是股市大跌,日本的股市依然貴得離譜。

如果按照指數市盈率來計算,中國股市崛起之前,日本的股票,一直都是全世界最貴的,即便經過大跌之後,日經225指數的市盈率仍然高達50-60倍,這意味著,如果那個時候你買入日本的公司股票,其投資差不多要50-60年才能回本……

可是,就在同一個時候,日本人扭個頭看一下,周邊的中國和東南亞,哎呀,遍地都是熱土,隨便找個地方去投資一下,年回報率都在30%以上,再加上日元當時幣值堅挺,那——我幹嘛要買日本的股票?不僅不買,而且我還要賣掉日本的股票去投資海外呢!

日本人早在70年代就開始投資海外,但真正大規模地投資海外,恰恰是從1990年開始的,為了疏導國內過剩的產能,另外為避免和美國產生更多貿易摩擦,日本政府也積極幫助企業開展海外投資,於是日本的海外投資逐年快速增長。

從結果上來看,從1990年起,日本的海外資產規模開始位居世界第一,而且規模越來越龐大。根據2020年5月末日本財務省公布的文件,截止2019年底,日本對外淨資產達到了364兆5250億日元(相當於3.5萬億美元),相當於日本GDP的70%,連續29年,維持其世界對外最大債權國的地位。

海外投資的收益這麼好,我幹嘛還要去買國內虛高的資產呢?——這就是日本股市過去30年基本不漲的原因。

房價的原理與此類似。因為允許在自己的土地上建造房屋,而且日本的貧富差距一直都很小,1990年日本大城市的房價漲至頂點時,日本的住房自有率已經相當高。以前日本人買房子,是衝著地價和房價可以不斷上漲的循環去的,當這個循環被打破之後,日本人回過頭來就開始計算持有日本房產的成本和收益了……

不算不知道,一算嚇一跳。

原來,日本房產的持有成本,基本與房子出租的租金收益相等,而日本政府還規定,每10年必須對房子進行一次大修,這都是房東的持有成本,再加上泡沫經濟破裂之後,普通日本人的收入水平大幅下降,誰特麼還傻乎乎地去買房子?更何況,日本的城市住房,又不與戶籍、上學資格什麼的掛鉤,實在要住的話,租房子不就行了麼?!

於是,日本的房價就一路下跌到了今天。

接下來要解釋的,是為什麼日本央行印了辣麼多錢,人們也不主動衝進股市和房市?這個問題不難解釋。

投資首先是要講回報的好不好,泡沫經濟把日本的資產價格推到了無比極端的水平,投資收益率要麼是負值,要麼低得可憐,我幹嘛要去買?

另一方面,日本又是一個國際化國家,外匯自由兌換,他們很容易把日元兌換成其他貨幣,比如美元、歐元,可以在國際範圍內隨意地尋找更高投資效益的機會。所以,除了養老基金之外的資金,日本人比較了一大圈,投資日本股票或者房地產,簡直是收益最低的行為,我幹嘛要去投資?

但,我更想說的是——雖然看起來日本央行狂印了650萬億日元的鈔票,但這些錢,基本全部都在政府、央行以及大型金融機構之間倒手,根本沒有到達普通日本國民的手中。

舉個例子大家就明白了。

2020年以來,疫情爆發對經濟影響深遠,日本政府也和美國政府一樣,要給日本國民發錢,途徑嘛,當然是發行國債,然後由央行購買。

但是,和美國川普(特朗普)政府不一樣,川普是一邊減稅,一邊發錢,這等於是企業以及老百姓手裡的錢雙倍變多。日本政府確實也發了錢,但另一方面,日本政府這兩年不斷提高消費稅,國內企業稅率也頗高,這是啥意思呢?看著給你多發了錢,但我同時又提高了稅收——錢也只是在國民手裡過了一下,就又回到了政府和金融機構那裡,有時候代扣代繳什麼的,錢根本就沒到企業和民眾手裡……

企業和家庭部門手裡的錢,根本就沒有變多,當然無法對股市或者房地產產生什麼正面影響,甚至也無法對普通的消費品價格產生正面影響。

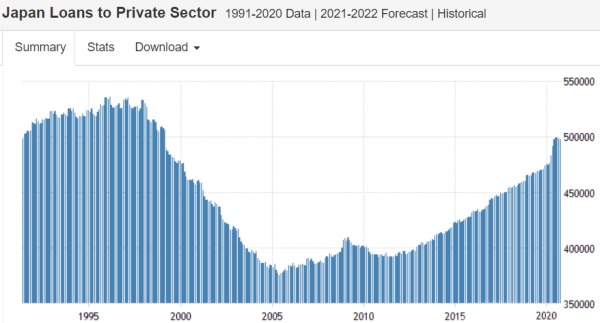

我這話,當然不是空口無憑——企業和民眾手裡有多少錢,這個西方各國是有統計數據的,這就是「私人部門貸款」總額。(企業部門+居民部門)就被統稱為私人部門,而它們歷史以來的貸款總額,其實就是留存在企業和老百姓賬戶上的錢。

我查看了日本1990年到現在的私人部門貸款總額數據,結果見下圖。

1990年至今日本的私人部門貸款總額變化情況一覽

1990年的時候,在日本央行印鈔量只有45萬億日元的時候,留在日本企業和老百姓手裡的錢,大約是500萬億日元;到了2020的時候,日本央行的印鈔量接近700萬億日元,經過2013年以來的「高速增長」,目前留在日本企業和老百姓手裡的錢,終於再次接近500萬億日元。企業和老百姓手裡的錢根本就沒有增加,買什麼股票和房子啊!

——所以,日本的股市和房價只能一直在地上趴窩了!

注意,我這裡不是責怪日本政府收稅。日本政府通過收稅來彌補財政赤字,在我個人看來,這恰恰是一種負責任的行為,關鍵問題在於:

1)在1990年及以前,就整體而言,日本人對於未來非常樂觀,居民樂於借貸消費,企業樂於借貸投資,金融機構樂於房貸,當時的錢,在央行、政府、金融機構、企業以及居民部門之間的流通非常快,所以,45萬億日元的央行資產負債表,就能撐得起企業和居民手中拿著500萬億日元的錢。

2)泡沫經濟破滅之後,再加上老齡化的影響,日本人對於未來沒那麼樂觀,居民和企業都不願意大規模借貸,央行新印出來的650萬億日元,基本都在央行、政府、金融機構之間倒來倒去(金融機構之間主要用來支付相互之間的債務和利息),根本就沒到居民和企業的賬戶上。

於是,日本就只有陷入「失去的十年」、「失去的二十年」、「失去的三十年」了。