【看中國2020年6月18日訊】6月7日,中國外管局公布數據,中國外匯儲備連續兩個月正增長,兩個月增長410億,又回到了3.1萬億以上。

6月15日,央行數據,外匯佔款(項目-外匯)比上月減少112.2億元。外匯佔款和外匯儲備連續兩個月背離。

01 背離原因的數據解析

外匯佔款主要由央行買賣外匯發生變動,而外匯儲備則是收受央行買賣外匯和非交易因素的資產價格變動影響。兩個數據短期背離是可能的,但連續的背離則不太可能。當然,目前是連續第二個月背離,也可以視為短期。

從外匯佔款看,5月是年內連續第4個月保持快速下降。2-5月,外匯佔款連續下降,4個月裡下降571.8億。對比一下2019年更有直觀印象,2019年全年外匯佔款降幅是239.42億,2-5月降幅是2019年全年的2.4倍。

5月M2為210.02萬億,儲備貨幣為30.87萬億,計算出貨幣乘數為6.8(極高)。外匯佔款降幅導致中國M2被動少增3888億。6月2日,央行舉行新聞發布會介紹放水新工具——買中小銀行貸款,通過購買商業銀行貸款定向投放4000億人民幣。不知這兩個相近的數據之間是否存在替代關係?

央行外匯儲備的構成並不透明,只能粗略估算。目前主要有三個因素影響:

1)央行持有的美元資產主要是大量美債。從十年美債來看,5月美債價值是略有下跌的,會影響外匯資產減少,減少多少未知。

2)從美元指數來看,5月美元指數環比下跌0.784%,約影響外儲中4成的非美資產同步上漲,粗估約增長100億美元。

3)央行賣出外匯。5月,外匯佔款減少112億人民幣,以7.1的匯率折算,代表央行賣出外匯15億美元,影響外匯儲備同步減少15億美元。

5月份外管局數據,外儲增長102.92億美元,與粗估數據略有偏差,但偏差不算太大。但外匯佔款下降是由央行直接買賣外匯產生,這說明有一點是肯定的,就是:央行在賣外匯。

02 壓力的轉嫁不可持續

鑒於匯率問題是中國所有問題的根本,筆者對匯率相關問題保持了長期關注,2018年,銀行結售匯逆差同步傳導給央行外匯佔款減少的比率是60%,2019年變成了3%。這說明2019年央行將壓力轉嫁給了商業銀行,主要利用商業銀行未結匯客戶資金分擔外儲壓力。客戶未結匯資金和結匯資金合併起來是銀行代客涉外收付款數據。

2010年以來銀行代客涉外收付款情況一覽(作者博客)

從上表發現,2014年之後中國的涉外客戶就完全喪失了掙外匯的能力,全靠借錢支撐。2020年1-4月,借錢能力也不行了,2020年前四個月,銀行代客涉外收付款逆差(借錢+掙錢)258億美元。客戶未結匯資金已經不能承受壓力的轉嫁,導致同期央行外匯佔款消失了460億人民幣。

這個數據的匹配度仍然不高,涉外收付款逆差傳導給外匯佔款的比率約為25%(比結售匯數據傳導率3%高得多)。數據的不匹配問題主要應歸結於銀行代客涉外收付款數據,沒有包括商業銀行本身從外借債的數據。

03 M2和外匯佔款加速背離

從經濟週期意義上理解,外匯佔款變動是經濟增速、社融增速乃至M2增長的同步指標。

外匯佔款顯示的是外資流入的存量,對中國這種對外依賴高的經濟體來說,經濟增速較高就是對外競爭力強,具有吸引和挽留存量外資的能力,所以外匯佔款和中國經濟增長是同步指標。而外匯佔款的下降代表了中國經濟競爭力的下降。

從經濟週期意義上理解,經濟增長和社會融資以及M2關係緊密,高速的經濟增長會伴生高速增長的借貸關係,他們會同向波動。所以,外匯佔款和M2以及社融也應是同步指標,但現在的背離度顯然越來越大。社融(5月12.5%)和M2(5月11.1%)在高速增長,而外匯佔款卻在迅速下降。

從熱錢流動意義上,社融和M2的高速增長顯然將增加資金外流的動力,驅動外匯佔款加速下滑;從經濟體對外競爭力的意義上,社融和M2高速增長顯然增加了經濟體債務成本(這種債務成本不僅僅通過直接債務表現出來,還通過土地漲價等間接因素表達出來,並傳遞給經濟體的層層面面,共同推高經濟體成本),壓制了經濟體的對外競爭力。經濟競爭力下降也將驅動外匯佔款加速下滑,這都決定了M2和外匯佔款的背離走勢會導致問題迅速浮現。

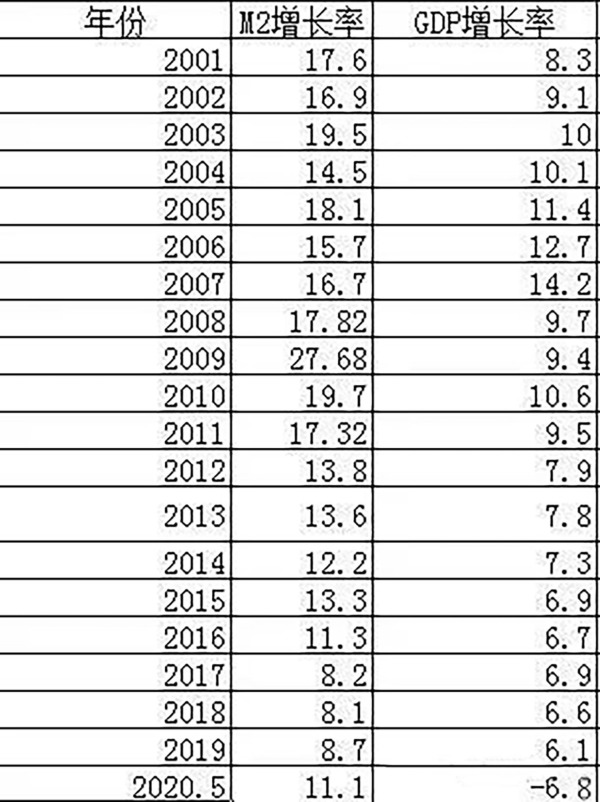

2001年以來M2增長率與GDP增長率之間的比較分析(作者博客)

2015年之後,中國外匯佔款在持續下滑,但M2也在持續下滑,至少,在2020年之前,他們沒有產生趨勢上的背離。而2020年則顯然已經不同,外匯佔款的快速下降喻示著中國經濟競爭力的快速下降;而社融和M2加速增長則意味著將刺激外匯佔款加速下降,也意味著刺激中國經濟競爭力的加速消失。

反身性的拐點已經來了。