【看中國2020年4月27日訊】騙局年年有,但是今年特別之多,而且騙局還特別離奇,完全讓你防不勝防。以前,大家都說P2P是騙人的,產生了很多金融難民,但是P2P只是騙你的本金,他不會說騙了你的本金還要你追加補償。股市也是這樣的道理,頂多就是虧光本金歸零,但是今天我說的這個騙局,它不僅會虧光你的本金,還要你追加賠償給銀行。有一個投資最多的投資者,這一次不僅虧光了其900萬本金,這還不算完,他還倒欠了銀行500萬。他本來是想買些銀行的理財產品賺點錢的,結果還倒欠了銀行500萬,可以說輸得傾家蕩產,真是「活久見」,從來沒見過這種情況,所以投資者真是欲哭無淚。至於最終結局會怎麼樣,現在都不好說。

我們先看一下到底具體是怎麼回事。2020年4月,國際資本市場上一場罕見的負油價奇觀,沒想到卻給在中國國內的投資者帶來了巨大損失,可以說讓他們踩了一個大雷。中國銀行的一款理財產品叫做「原油寶」的,既像理財產品,又像一種期貨,就捅了一個非常大的簍子。

4月20日晚,國際原油期貨價格大跌了305.97%,收於每桶-37.63美元,可以說是國際油價首次收於負值。大家想一想,一個期貨價格跌到負數,這是個什麼概念?這是從來沒有出現過的。萬萬沒有想到,大洋彼岸的期貨油價暴跌的時候,最受傷的居然是中國的投資者,而且是中國銀行「原油寶」的投資者。那麼中國銀行的「原油寶」,也就是個人賬戶原油業務,其產品投資者的資金遭到了血洗,甚至出現了「穿倉」。什麼叫「穿倉」?就是說你的保證金全部賠光光,同時,你還需要向銀行倒賠2倍資金的錢財。一般股民買股票不加槓桿的話,也就是本金的虧完虧光,而買入中國銀行的這款產品後,不僅本金虧沒了,還得給中行倒貼錢,可以說是奇觀吶,非常「奇葩」。

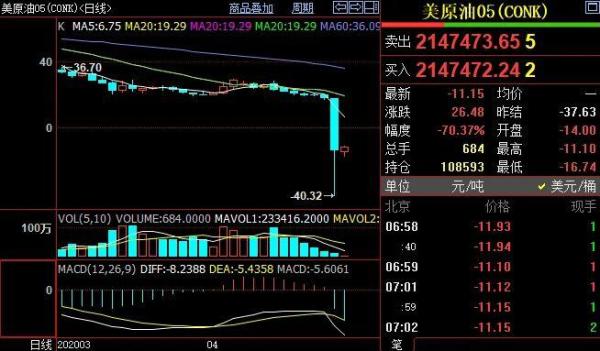

2020年4月21日,紐約原油期貨最低跌到了-40.32美元,最終報收-37.63美元/桶(網路圖片)

4月22日,中國銀行官方發了一個補充公告,暫停「原油寶」新開倉的交易,他們給出的22日(美國時間4月21日)的原油合約結算價格是-37.63美元/桶,也就是當天美油05合約的結算價(05就是5月份的合約), 那麼導致的直接後果就是:多頭持倉,不僅本金全部虧損,而且還要向銀行追加資金,以填補負油價帶來的持倉虧損。有人就戲說呀,這麼一比,連P2P都算是「良心產品」了, 而這次的原油,堪稱史詩級的爆倉。不少原油寶的投資者這幾天陸續收到了中國銀行追加交割款的簡訊,要求大家交錢,可以說引起了投資者的憤怒。他們認為中國銀行沒有在價格歸零的時候平倉止損。根據媒體的報導,不少投資者都晒出了自己的賬戶,可說是「怎一個慘字了得」。

據上證報的報導,一位董女士稱,她之前從未進行過原油產品類的交易和投資,前段時間看到油價價格跌的有點猛,身邊有朋友買了賺了點錢,然後就心動了,她也跟著買了點美國的原油試試。當時買入的價格是20美元左右,已經是此前的最低價了。結果沒想到,不僅虧光了保證金,還得倒貼銀行,因為油價一直在跌。有人甚至在油價為1美分的時候去抄底,還是抄在了半山腰,因為原油期貨價格跌到了-37美元一桶左右,所以很多人的虧損是翻倍了。賠的少的一般是幾萬、十幾萬,賠的多的呢,幾十萬、幾百萬都很正常,現在中行在逼著他們交錢,可以說他們也是進退兩難了。但是現在這些投資者們要集體訴訟來維權。

我們就來看看「原油寶」是怎麼個來歷。它是中國商業銀行在2013年左右到華爾街去取經,開始複製到國內的石油交易產品。國內的原油交易產品大多和原油寶的設計原理是差不多的,國內的商業銀行的都是看到這種模式來設計產品讓大家購買。它的目的就是把原油做成黃金那樣的標準產品來出售,和當時各大商業銀行的紙黃金,其實是一樣的,它的根本特徵就是:不用交割實物的那種金融衍生品。投資原油原本是高風險的期貨交易,但中國的原油賬戶設計出來特別適合普通人投資,它只有最近兩個月的期貨合約,你只能買最近兩個月的期貨,其他再遠的你買不了,就是這種產品。它的價格緊隨WTI原油期貨,可以以美元或者是折算成對應的人民幣來購買,100%的保證金購買,但又不需要真正的交割,所以大家只用在銀行裡面買賣一個數字就可以了,就可以賺錢。

2013年中國經濟是一個脫實向虛的分水嶺,實業開始下滑,樓市也短暫地調整。那麼P2P、紙黃金、石油、甚至後來炒股等投機行為開始大行其道。中國人從小就被教育,說石油是不可再生資源,非常珍貴,中國一直在進口,而且像房子一樣是穩賺不賠,很多人都培養出了有關原油的這種概念,再加上國際原油期貨的價格波動比較大,因為有波動就有機會嗎,而且它也不帶槓桿,沒有爆倉的風險。可以看多,也可以看空,無數人就覺得這是一個投資原油的好產品,於是就一步步走到了這個坑裡面。

有人可能會問了,如果原油價格暴漲,那銀行且不是會賠大錢?我們想想看,銀行是設計產品的人,他當然是不會讓自己虧錢的,他們怎麼會承擔虧損的風險呢,這個想想都知道的。而普通投資者的看空和看多倉位會互相抵消一部分,那麼如果還有剩下的多單或者是空單,銀行就會直接拿到國際市場上,風險全部轉移到全球最大的原油交易所的投資者那裡去了,所以說這個產品的設計上非常聰明的——豈止是聰明,因為這個產品更是源源不斷的給銀行下金蛋賺錢。為什麼華爾街自己不設計這種玩意兒呢?因為他們知道如果這樣搞的話,會被美國的投資者告上法庭,甚至會告的傾家蕩產,因為這個產品的設計是有重大缺陷的。原油賬戶,是緊隨國際油價的期貨價格,而期貨每個月都有到期日換倉,這就意味著每個月銀行都會面對所有的投資者收一遍佣金,大約就是購買總金額的1%,這是每個月收1%,那麼全年算下來就是12%,可以說這是一筆不小的費用,這意味著你的錢不僅免費在給銀行用,一年裡還要交12% 的佣金,銀行當然是最大的贏家。

從2013年原油賬戶推出兩年多之後,就遇到了2015年國際原油價格的暴跌,可以說很多小白的投資者就利用這個產品來抄底原油,雖然涉及到移倉、轉期等一些因素,但原油價格還是在2016年3月就開始了快速的反彈。原油價格在低位的時間還不到三個月,那些抄底原油的小白們,可以說就大賺了一筆。大家嘗到了甜頭之後,就會更加的信任這個產品,並會變本加厲來投資炒作,那麼風險就會慢慢開始積累了。但是2020年可以說是一個非常特別的年份,很多過去的不可能,在這一年都開始實現了,包括疫情這個情況也是。你腦洞大開都想像不到會發生這種事,可以說刷新大家三觀的事情是一件接著一件。

那麼在原油價格這件事上同樣如此。疫情導致全球的經濟停擺,致使原油需求疲軟。工廠都不開工了,哪還需要原油呢。各大產油國出於不同目的,又不肯及時減產,相反還在增產,沙特的價格戰就開打了。 WTI原油從每桶50美元下上,跌倒了現在的17美元左右,可以說跌了三分之二,於是很多普通散戶就開始前仆後繼的繼續買原油賬戶來抄底,就像當年中國大媽全世界買黃金抄底一樣,那麼銀行賬戶原油的成交量就屢創新高,持倉量更是越來越大。

不過,很多國家還在不停的產油,但因為經濟蕭條,市場有沒有需求,所以石油是過剩的,你再產這麼多,但是沒人要啊,於是原油就堆積起來了。這個局面對真正的市場參與者來說倒還好,如果多單沒有及時拋掉或者沒法拋,他大不了就在交割的時候提貨了,真正的市場參與者是需要石油的,就去提貨就完了。但是純粹投資者的多頭啊就悲劇了,因為一旦市場上沒有了對手盤,擺在大家面前的無非就是兩個選擇,要麼你不斷的補充保證金,要麼到期的時候你就憑著單據去提油。原油寶的產品,它說明上也講了,他們就是紙面交易,是不會去拿實物油。不僅是中國賬戶原油的購買者,或者是國際上一系列原油基金的購買者,從本質上來說都是沒有實物原油交割能力、也不可能交割實物的小散戶,而這些合計起來的倉位佔了WTI原油期貨多頭倉位的70%以上。沒有交割能力,而倉位又佔這麼重(70%),這些散戶被收割的結果可以說早就注定了,區別只是攔腰斬還是連根拔起的問題。

我們再看一下中行的原油寶,它就是和石油期貨掛鉤的一個理財產品。說它是期貨吧,其實它更像是理財,沒有門檻,啥人都可以買。你說它是理財呢,它居然又可以倒虧,輸完保證金還要倒貼中國銀行這麼多損失,所以它是很「奇葩」的一個產品。那麼這次原油期貨的負值事件, 唯一的原因可能就是其他投資機構都換到了下一季。別人都把五月份的合約轉到了6月份,也就是移倉了,那麼就是中國銀行,傻乎乎的沒換,也不知道是怎麼想的。臨到最後一天交割日了,才醒悟過來,而他又沒有實際的接收能力,還不能提貨,於是他急急忙忙就把手裡的單全部拋掉,但是他拋出來了,又沒有人要,於是導致國際油價就扑街了,全球金融市場可以說被連累到大跌,順帶著中行的理財客戶,也都全部賠了個精光,還要倒貼。按理說,市場上的中行,在幫客戶平倉的時候,自己是需要承擔起對手盤職責的,也就是說,投資者在虧光保證金之前,他掛出來賣單,一旦市場上沒有人接這些賣單的話,那麼他必須自己來接收,就算你虧也要接受,而如果投資者沒有賣的話,那麼就得看是否已經達到了平倉線。正常情況下,中行應該是要強行平倉的,你不能讓大家虧了本金還要倒貼,所以整個市場上在沒有對手盤的情況下可說是極其的罕見,而這一次偏偏就被中行給趕上了。若是履行職責的話,中行應該是自己站出來處理,充當這個對手盤的,就算硬著頭皮,你都要接盤承擔這種虧損後果的。啥意思呢,就是說我10美元買的油價跌到了0美元,我已經虧完了,我的保證金全部虧完了,平倉賣掉,而市場上如果沒人願意0美元接手,你中行就必須自己接手。至於再往下的虧損,就與投資者沒關係了,應該是這樣的。很明顯,中行不願意接,但是他沒有像工商銀行、建設銀行等其他中資大機構那樣機敏、跑得快(在4月15日的時候這兩家銀行等一些大的機構,基本上都已經轉期或者是移倉了),結果是中行沒有跑掉,他掌管著數十億美元的石油基金,硬是被國際空頭吃定了,全部包了餃子,巨虧29億美元!因為他們吃定了你無法接貨,硬生生合夥把油價逼成了從來沒有見過的負價格:-37美元。另外,與交易所指定的原油庫容都已經爆滿,這也是很大的一個原因。美國的原油生產商們生產出來的原油,已經把庫存的庫容全部都佔滿了,為了避免這隻肥羊逃跑,也就是說中行最終萬不得已會選擇實物交割去提貨的話,那麼國際上那些做空的巨頭就會虧個精光,但是他們知道你不能提貨,沒這種能力,所以這些生產商早就把交易所指定的交割地周圍的所有倉庫全部都租光了。即使空頭真的是把油給你,到時候你也沒有庫容接收,因為存油這個地方是非常關鍵的,而這個庫容已經全都滿了。所以這次,中國銀行成了被宰殺的肥羊,而工商銀行、建設銀行等一些機構則成功逃脫。但是5月份你逃過了,6月份不一定能逃得掉。

空頭們已經開始圍獵6月份的石油合約了。大家越抄底,那麼這種被獵殺的可能性就越大。原本以為可以抄底的石油產品,結果變成了比P2P還恐怖的金融黑洞,大家虧了個底朝天,還倒欠一屁股債,可以說也是刷新了大家對金融工具殺傷力的一個認知的下限。其實,我認為期貨產品是機構投資者的事,普通的 投資者根本不應該參與,因為風險太大,所以我從來不建議大家去投資期貨、股票這種高風險的品種。就原油來說,它的價格一定是被 全球經濟的表現所決定的。在中國、美國和歐洲等這些頂級的全球經濟體,他們一季度的經濟數據可以說全部都扑街的情況下,其原油需求肯定會是大幅度萎縮的,這是沒有疑問的。沒有需求,加上歐佩克,俄羅斯和美國等產油大國都心懷鬼胎,不肯減產,還在增加產量,那麼單位原油價格是必然下跌的。所以,任何微觀的投資都是需要宏觀經濟走勢作為基礎的。你不看宏觀經濟走勢,單純的鑽到一個投資品種裡面去博弈,可以說是對自己財富的極度的不負責任,最終的結果可能就是血本無歸。那麼未來,可能還會有更多的幺蛾子,大家一定要小心謹慎為好。

2020年之後,大家就不要想著怎麼賺錢了,一定要想著怎麼保本-保本-保本來抗通脹保值,保護現在的財富可以說比賺錢是更重要的。