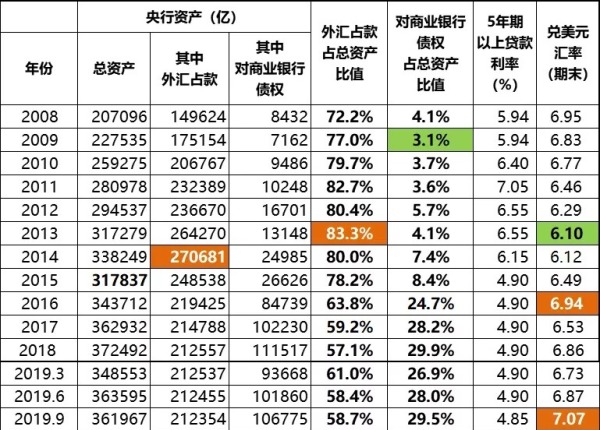

【看中國2019年10月21日訊】在這裡,首先要給出的是中國央行的資產數據。

各位,你們必須知道的是:央行的總資產,就相當於基礎貨幣。銀行拿著央行提供的基礎貨幣出去放貸,貸款回流銀行變成存款,就構成了貨幣循環現象,由此出現貨幣乘數效應。

可以說,央行的總資產,是整個貨幣體系的基礎。而要嘗試瞭解中國現在在貨幣領域面臨的兩難局面,就必須深入的瞭解中國央行的總資產演變情況。

2008年以來中國央行歷年的資產表(作者製表)

上表的數據來源為中國人民銀行官網資料庫,給出了2008年至今年三季度的央行總資產演變。注意,央行總資產從2008年之後,在大多數年份都處於劇烈的擴張之中,其間在2015年萎縮了一次,萎縮幅度為-6.0%(31.78萬億/33.82萬億-1),這是由於當年度股災爆發,巨額國際熱錢撤出中國,作為央行最重要資產的外匯佔款(央行為了兌換外匯流入而印出來的人民幣,隨著外匯流出被動減少)因此減少了2.22萬億人民幣。2016年外匯佔款繼續減少2.91萬億,但是當年度央行總資產反而增加了1.92萬億,這是由於中國央行從2016年初開始啟動了寬鬆模式,也就是SLF、MLF等新型印鈔模式,央行作為最終借款人,向各大商業銀行提供借款,商業銀行只需要拿手裡的各種債券作為抵押就可以了。在數據上,2016年央行向商業銀行借出了足足5.81萬億人民幣的債,足以填補外匯佔款減少帶來的窟窿。

在此,筆者必須不厭其煩地強調:注意,央行向各大商業銀行提供的借款,當然也是印出來的。在本質上, 這就是以債為錨的印鈔模式。對於這一點,並沒有什麼可質疑之處,以債為錨,是歐美發達國家最基本最普遍的印鈔模式,中國在2016年之後才啟動這個模式,也就無可厚非。2017-2018年,外匯佔款每年均小幅萎縮,但央行向商業銀行的借款規模持續快速上升,由此確保了央行總資產持續上升,也就維持住了貨幣的整體寬鬆環境。

然而到了2019年,央行總資產終於喪失了增長性。截至今年9月底的央行總資產為36.20萬億,對比2018年底37.25萬億,降幅為-2.8%,雖然沒有2015年的萎縮幅度大,但也已經算是一個根本性的逆轉。之所以出現這種逆轉,其原因在於,央行向商業銀行的借款,已經喪失了增長性,截至今年9月底的借款額為10.68萬億,較2018年底的11.15萬億,降幅-4.2%。

各位,面對這種數據,你們必須要瞭解的第二個問題是:以債為錨印鈔的根本難題就在於要找到最終的適當資格借款人。央行印錢給商業銀行,商業銀行並不是資金的最終使用方,它必須把錢放貸出去,借給各種各樣的適格借款人,比如購房人,比如企業,比如政府。然而,現在的問題在於,2016年中國啟動「以債為錨」模式,到2019年,短短三年時間,適格借款人就已經用完了!這真是一件非常尷尬的事。

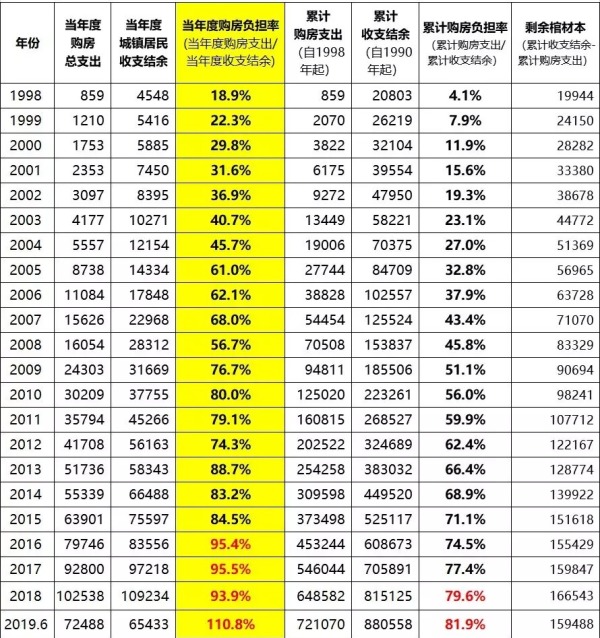

首先要說的是最常見的借款人——城鎮居民,他們會通過購房這種行為借入大量的債務,從而支撐起整個貨幣體系,這也是2016年起中國會發起「地產去庫存」運動的原因。事實上,整個歐美金融世界的主要借款人,都是居民。美國2018年末的家庭負債總規模達到13.5萬億美元,而美國2018年末的M2(貨幣總量)也就是14.3萬億美元,兩者之間的比值高達94.4%。這事實上意味著,在以債為錨的印鈔模式下,龐大的家庭負債支撐起了整個美國的金融體系。而在中國這邊,2018年底的居民部門貸款總規模僅47.9萬億人民幣,對比當年末182.7萬億人民幣的M2,佔比只有區區26.2%,幾乎沒有存在感可言。即便是還存在二十萬億人民幣規模的民間地下借貸,也沒什麼關係,提升不了多少百分比。通過老百姓借債買房來支撐整個貨幣體系的發展,在一貫「膠柱鼓瑟」(這個成語能看懂的人不多吧……嘿嘿)的國產經濟智囊們看來,實在是空間大得很啦。事實上, 這就是中國在2016年推出地產去庫存政策的背景:學術界整天叫喊著中國老百姓的存款率高負債率低,跟歐美的相關金融數據比起來差異過於明顯,把老百姓的六個錢包都趕出來買房,起碼可以支撐中國經濟再發展個黃金10年,一點問題都沒有。

然而,可悲的地方在於,國產經濟學界在看到上面這份簡單的數據對比之餘,忘記了人類世界最基本的常識:歐美國家的老百姓與中國的老百姓,在收入上是有根本差異的。近10年來,歐美國家的居民收入佔GDP的比值,長期穩定在65-70%之間,而中國的居民收入,則始終處於一個非常尷尬的境地(在這裡,我需要進行解釋的是,GDP的本質就是全社會所有行業的稅前利潤+工資的總和,因此,居民收入屬於GDP的組成部分,是可以與GDP進行對比的。看看,就是這麼嚴謹,只拿在本質上可以對比的數據進行對比,這就是筆者跟那些御用經濟學者之間的區別了)。中國居民總收入佔GDP的比值,常年在43-46%之間徘徊,同樣也是穩定得很,沒有什麼顯著的增長跡象。在收入分配比例顯著低於歐美國家的背景條件之下,機械照搬歐美國家的經驗,強行將居民作為最終借款人的結果,就是居民的購買力瞬間被掏空。

1998年以來中國城鎮居民購房負擔率變化情況(單位:元人民幣。作者製表)

在數據上,2016年後,城鎮居民購房支出佔城鎮居民收支結余(收支結余是個非常重要的概念,計算公式為可支配收入-消費性支出,這個結余是城鎮居民進行投資和奢侈性消費的根本,當然也是買房的根本)的比例,就超過了九成,到今年上半年,直接就超過百分百。這意味著,在整體上,城鎮居民除了維持生存必需的日常消費性支出之外,已經沒有任何空間可以進行投資和奢侈性消費了。

我們今天回頭看,如果房地產市場對居民收支結余的吞噬,可以維持在2008年的57%的水平,那當然是皆大歡喜的事。那個時候我們如果沒有推出四萬億基建刺激計畫,而是乘著全球金融海嘯各大企業焦頭爛額的機會,使用中國龐大的外匯儲備大規模收購歐美實體企業和專利技術,實現產業升級的話,那我中華民族的真正崛起,真是指日可待的事。又或者,維持在2015年的85%的水平,不來新一輪的地產去庫存刺激,現在同樣也還有空間,可以耐心等待居民收入的增長,逐步填上債務窟窿,補充上消費力,不至於像現在這樣進退兩難——只要央行的資產規模喪失增長性,貨幣刺激力度稍微減弱,官方GDP增幅就退到6.0%的水平上。

居民購買力被吞噬太狠的結果,事實上在去年就體現了出來。根據信通社的數據,2018年中國手機銷量同比萎縮15.6%,2019年前三季度繼續萎縮5.7%。不過手機消費在居民消費體系中的佔比不高,象徵意義不大。更為關鍵的數據是汽車銷售數據,根據乘聯會的數據,2018年狹義乘用車(居民用車)銷量萎縮5.9%,今年前三季度繼續萎縮8.6%。汽車消費是居民消費中的第一大項,佔限額以上社會消費品零售總額的比值常年維持在30%左右,算是消費第一大項。汽車銷售顯著萎縮,一貫被視為消費萎縮的先導性指標。在人類步入汽車時代之後,每一次全球性經濟蕭條的前兩年,都會出現汽車銷量下行的現象,從無例外。這種數據擺在眼前,實在是觸目驚心,無從辯駁。

2012年以來中國國內狹義乘用車市場數據變化情況(作者製表)

事實上,除了手機與汽車之外,典型的日常消費數據都有清晰的萎縮跡象。2018年中國服裝銷售總量萎縮了22.3%,到今年上半年,繼續萎縮4.6%。飲料的銷售量,2018年萎縮11.3%,2019年上半年繼續萎縮2.1%。更具參考意義的是白酒銷量,這個數據可以同時衡量餐飲業和零售業的興衰程度。2018年白酒銷量萎縮26.4%,2019年上半年繼續萎縮20.7%。具備參考意義的所有消費品市場,都呈現清晰的萎縮跡象。在這樣的背景下,2019年前三季度,中國商品房市場整體銷量萎縮0.1%,房價領跌的東部地區商品房成交量萎縮2.9%。房地產市場,自此也喪失了增長性。

手機、汽車、服裝、飲料、白酒,將這五者的數據整合在一起,就意味著中國從2016年開始的,以居民作為最終借款人的金融政策,陷入了完全的失敗。忽視中國與歐美之間的根本性差異,在國產經濟學家的忽悠之下,直接照搬歐美經驗的結果,最終導致了今天這樣的左右為難的局面。要知道,居民的消費能力是一切經濟刺激措施的根本前提,只要居民還有消費能力在,那終究還有辦法可想。而一旦消費能力被摧毀,那可選的路徑,就極少了。

伴隨著居民的購買力劇烈萎縮帶來的終端消費市場劇烈萎縮,企業的投資慾望當然也隨之劇烈萎縮。在現在這種殘量市場博弈(對,並不是存量市場博弈,而是日益萎縮的殘量市場博弈)的背景下,指望企業繼續花錢擴大生產是不現實的。這當然也意味著第二類的適格貸款人——企業,開始進入萎縮狀態。體現在數據上,就是產業投資的劇烈萎縮,並帶動整個固定資產投資下行。

2008年來中國固定資產投資(不含農戶)變化情況一覽表(單位:億元人民幣。作者製表)

2018年第二產業(工業建築業)固定資產投資增幅僅0.9%,到2019年前三季度,下降到-23.4%。受此影響,整個固定資產投資在2018年的增幅只剩下0.6%,到2019年前三季度被拉低到-4.6%(各位在這裡一定要根據上表自己去除一下,自己算增幅,一定不要相信國家統計局直接給出的增幅)。如果不是房地產投資還有10.5%的正增速的話,整個固定資產投資數據會更加難看。

各位,根據中國從08年延續至今的通常的治理邏輯,在這種時刻,當然是鼓勵地方政府擴大債務規模並擴大基建投資,以政府借錢修路修橋的方式,帶動整個產業投資。2008年時候,整個固定資產投資規模只不過15萬億左右,新增四萬億基建投資,佔比接近三成,足以改變整個固投的格局,給經濟發展燒上一把虛火。但是到了2018年之後,固定資產投資總規模已經超過60萬億,哪怕是再來一個六萬億投資,佔比也還不到10%,對整個產業經濟已經沒有拉動作用可言了。這就是我們現在的尷尬之處:單靠政府借債搞基建,已經沒有意義了。

2010年以來中國政府財政收支變化情況一覽(單位:億元人民幣。作者製表)

第三個適格借款人,中央及地方政府,今年以來確實是拼盡全力在借債花錢。在財政收支方面,今年前三季度的總赤字規模達到3.65萬億人民幣,遠遠超出去年同期的1.78萬億,足足翻了一倍。與此同時,國債發行規模同比去年同期增加了12.6%,地方債發行規模同比增加了10.1%。考慮到財政部甚至在九月份事實取消了地方債的所謂本年度發行上限(其實截至9月底的地方政府債還有24.08-21.14=2.94萬億的本年度剩餘額度沒用完呢),各地政府想怎麼發債就怎麼發,估摸著今年剩下這個季度,地方債發行還會迎來一波小高潮。不過麻煩在於,9月份當月的地方債發行突然遇到了麻煩,只發出去了兩千億出頭,同比去年同期減少了足足7成,較今年以來月均四千多億的規模來說更是腰斬了一把。在接下來的這個季度裡,地方債發行會不會再次遇到困難,還不好說。不過就算樂觀預計,每個月還能按照此前的月平均數,發出去四千多億的話,那到今年底的地方債總髮行規模,大概也就是5-6萬億,這就是極限了。天可憐見,就這6萬億左右的地方債,政府已經算是盡力了,為了促進經濟發展,能做的都做了,能修的路和能拉的鐵路,都已經提上日程了,但是,相對於當下超過60萬億的年度總投資,超過190萬億的M2(貨幣總量)來說,實在是作用有限,根本就起不到顯而易見的拉動效益。

就這麼總結起來看的話,三大最終借款人,居民、企業和政府,其中居民已經被掏空了,短期內不具備借錢花錢的能力;企業面對著嚴重缺乏消費力的市場,絕不可能花錢擴大產能;政府雖然極力擴張債務,但是今時今日的政府借錢能力非常有限。而這,就是我們現在在貨幣金融領域面臨的終極難題:以債為錨的貨幣發行方式,遇到了最終借款人不足的尷尬局面,導致想要寬鬆,都寬鬆不起來。

各位,到現在這個時候,事實上,我們就要迎來一次終極考驗:我們是要踏踏實實的面對困難,解決困難,想盡辦法給老百姓增加福利,補充底層的購買力,從而提升企業的投資熱情,一步步的填上經濟發展過程中留下的坑;還是我們繼續迷信自己是天生賭王,逢賭必贏,將所有的籌碼都拿出來,拿到國際經濟的賭台上去一把SHOW HAND,去賭一把大的。

各位,事實上,中國已經在這張賭台上,賭了兩次了。第一次2008年參賭的結果,是取消了地方債的發行限制。第二次2016年參賭的結果,則是把老百姓當成終極借款人。毫無疑問,這兩次賭局,都是有一波自稱精通西方經濟學的國產經濟學家,在背後作為智囊的。很明顯,中國兩次都掉進了坑裡,被這幫國產智囊坑得輸光了籌碼。現在,我們有第三次參賭的機會。按照目前的政策走勢來看,這一次我們依然沒有選擇離開賭桌,踏踏實實的回頭去填坑。我們依然選擇了賭,而這一次押上賭桌的是:產業鏈。如果這次贏了,我們將會贏下相對完整並且具備獨創性的科技產業鏈;而如果輸了,我們已經在手的完整的基礎製造業產業鏈,都將會外遷,其中大部分附加值較低的勞動密集型產業會被打散然後遷移到東南亞和南美各國,大概率每個國家都只能獲得產業鏈上的一部分,不會出現一個國家發展出整套產業鏈的情況。其中有少部分附加值較高的,則會回遷歐美日。

這場關於產業鏈的賭局,現在各方的籌碼都已經擺了出來,最後一張牌,也已經發到台面上的每一位玩家的手裡。在今年的最後這個季度,每一名玩家,都會揭開牌面。中國現在面臨的問題,是開不動的印鈔機,是適合借款人不足;美國的問題,是內部在發展路徑上陷入分裂;英國陷入了僵硬的議會式民主帶來的脫歐陷阱;至於整個歐洲,則在高福利陷阱之中沉淪。日本則早已贏得賭局,目前在冷眼看著世界各國苦苦掙扎。至於這場賭局的結果,請過完今年的最後這個季度再看吧。