【看中國2017年5月27日訊】美國在1913年「收入法」通過之前,沒有聯邦所得稅。此後,稅收種類和稅法數量不斷增加,變得越來越複雜。雖然唐納德·川普(特朗普)總統正在嘗試解決這個問題,但他提出的稅收計畫仍然也很複雜。

「美國優先」是川普競選時在促進(經濟)增長方面提出的主要競選主張。白宮這份新的稅法改革提案,儘管與其競選期間提出的稅收改革有所不同,但仍然支持達成這些目標。

其核心之一是將最高公司稅率從35%降至15%,同時取消許多公司抵扣項目。目標是簡化公司稅法,使美國的公司稅在國際上具有競爭力。

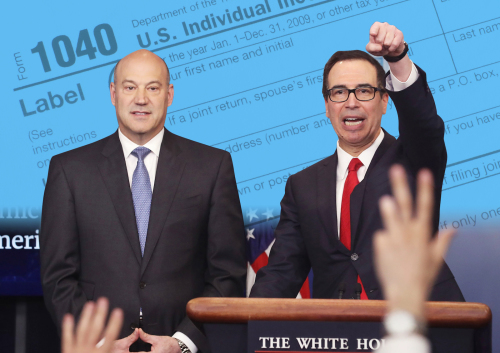

美國財長米努欽(右)和川普經濟顧問科恩(左)4月26日公布稅改計畫。(圖片來源:Getty Images)

大公司也將在稅收改革中獲益,當他們將海外收入匯回美國時,這些收入會按照一個「有競爭力」的稅率納稅(目前尚未明確)。目前,海外收入的稅率為35%,這導致跨國公司將資金留在海外,以避免這項高稅率稅收。川普上任後也曾經討論過針對進口產品的邊境調節稅,但最新的稅法提案裡並沒有包括這項稅收。

然而,對個人而言,稅率將會簡化並大幅減少。根據福克斯新聞報導,目前的七級稅率將降為三級,分別為15%,25%和35%。而每一級的收入門檻尚未公布。這將降低高收入人士所面對的最高稅率(現行稅率為39.6%)。

資本利得率、股利和利息收入的利率也都會降低,但幅度不大。對於共同報稅的夫妻來說,個人所得稅最大的改變在於將「標準扣減」(或免稅)額度從12,600美元增加到了24,000美元。

新的稅收改革會奏效嗎?

針對個人和企業的減稅對經濟增長有好處,但並不是在美國創造更多產出和更多就業的唯一決定性因素。對外國收入的稅收建議仍然偏向於鼓勵外包,缺少對小企業的減稅不利於實現其主要政策目標。

同時,白宮的稅改提案可能會增加未來10年的國家財政赤字。

一個促進盡責聯邦預算的委員會(非盈利、非政府組織)在4月26日的一篇博文中這樣寫道:「這個提案可能使聯邦政府在十年內的收入降低3萬億到7萬億美元,我們的基本估算是5.5萬億美元。如果沒有足夠的沖抵措施,稅收改革可能會加劇聯邦債務。」

當然,這在很大程度上取決於估算使用了哪些假設條件。白宮認為,未來十年的平均增長率將達到3%,遠高於國會預算局1.8%的增幅。根據高盛的計算,這可能會在未來十年降低3.7萬億美元的成本。

政治因素

確保該預算對財政收入的「零影響」將是(白宮)與眾議院和參議院共和黨人進行激烈談判的主要議題。而這些共和黨人對該法案的支持是不可或缺的。

例如,對於來自加州,伊利諾伊州,新澤西州和紐約這四個高稅收州的39位共和黨國會眾議員來說,支持從聯邦稅單中取消州稅抵扣無異於政治自殺。他們很可能會尋求刪除該條款。

在川普總統5月下旬提交正式預算之後,國會將不得不先處理 「歐巴馬健保法」(ACA)的廢除,然後再草擬2018財年的預算案。隨後,國會可能會在7月公布第一份正式稅法草案。之後,共和黨人可以利用一個「預算調整」的程序將通過立法所需的票數減少到51票(簡單多數)。

在這個程序中,減稅必須在10年後對聯邦收入零影響,屆時還將對減稅措施重新評估。正如2001年布希總統的減稅措施,在2010重新評估後由歐巴馬總統簽署法案對其中的大部分予以展期。

儘管國會可能通過 「預算調整」程序來加快這一進程,但高盛並沒有期望川普能夠盡快簽署法案。該投資銀行在4月26日向客戶發出的一份簡報中表示:「我們預計稅改立法會走一段很長的路。」