【看中國2017年3月23日訊】一戰的戰時模式在1920年結束。由於戰時實行物價管制,戰爭帶來的負面作用在1920年充分顯示了出來:繁榮消失,價格慘跌,企業利潤嚴重下滑,從1919年的80億美元下跌到1920年的10多億美元,道瓊斯指數下跌了接近一半,失業率上升到了15%。這是一次嚴重的經濟危機,時間長度和2008年的次貸危機非常近似。

這輪危機在1921年底開始反彈(次貸危機之後,美國從2009年初開始反彈,都是一年多一點的時間)。

1924年開始,美國經濟開始再次走向繁榮。現在公認的是,最重要的推手是信貸擴張,然後就是減稅等等。個人抵押貸款總額從1922年的173億美元增加到1929年的383億美元,這大大地刺激了經濟繁榮。按今天的話語來說就是加槓桿增加債務吹起來的繁榮。

對於這種信貸推動的繁榮,無法覆蓋全社會的所有人群,主要是汽車、電訊和股市投資者享受到了經濟繁榮的果實,但是,傳統農業區、南方大部分地區、礦區和鐵路城鎮、大城市中的貧民區、猶太聚集區和非技術勞動力聚集區卻未能享受經濟繁榮的果實,貧窮急劇蔓延,貧富差距嚴重惡化,直接導致了1929年美國股市的暴跌和經濟大蕭條,這是歷史學家和經濟學家的共識。

今天的美國再次回到了當初:

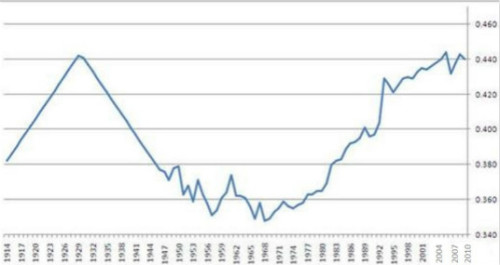

自1914年以來美國國內的基尼係數變化圖(網路圖片)

上圖為美國的基尼係數,自從美聯儲從1913年成立以來,美國有兩次貧富差距惡化到極致的時期,第一次就是1929年,第二次就是現在。2013年美國的基尼係數繼續上升到0.47。西南財經大學中國家庭金融調查的報告數據顯示,2010年中國家庭的基尼係數為0.61。無論中國還是美國,隨著資產價格的不斷繁榮,基尼係數只能是繼續升高。需要說明的是,中國很多官員的隱形收入並不透明,這一指數的意義有限。國際上,基尼係數的警戒線是0.4。

後面會說明,爭論基尼係數數字真實性的意義不大,因為市場給出的變化永遠是第一位的。

1927年底,美聯儲認為當時美國的商業已經停滯不前,降低了貼現率。結果未能刺激商業,反倒刺激股市如脫韁的野馬開始步入沸騰。1928年2月,紐約的慈善協會會長寫了一份報告:「目前的失業率是戰後這段時期最高的,創造了歷史記錄。」股市上漲,失業惡化,美國的龐氏騙局開始了,這逼迫美聯儲立即返身加息。1928年2月,美聯儲把貼現率從3.5%上調回到4%,目的是抑制投機。到了5月份,他們再把貼現率上調至4.5%。可如此加息並沒抑制沸騰的股市,反而讓股市的溫度更高。到了12月,美聯儲再次提高了貼現率達到5%,市場把美聯儲的加息當成了巨大利好,股市開始步入癲狂。在美聯儲眼裡,如果此時繼續加息,美國經濟只能快速衰退,但面對瘋狂的股市,美聯儲已經意識到,只有一場巨大的災難才能澆滅美國的股市,他們自己已經無能為力。1929年10月開始的股災以及隨後的大蕭條成為無法避免的。

這裡最關鍵的核心是,當貧富差距惡化的時候,中下層人士首先喪失了購買力,商業蕭條。此時,社會資本只能追逐股市房市等資產價格,當龐氏騙局進行到實際利率飆升、價格到了難以為繼的地步的時候,只能是災難,誰也無法挽救這一結局。

今年的3月15日,美聯儲加息。耶倫隨後發表了溫和的上調利率的評論,全球金融市場反而將加息視為是一場驚喜,作為大利好來看待。這是本人已經預料到的。股市走高,納斯達克接近6000點。根據高盛集團的報告說:更讓人驚訝的是金融狀況指數大幅下滑,加息加出了降息的效果。換言之,美聯儲將利率上調0.25%的效果和下調0.25%的一樣。美國十年期國債收益率應聲下滑,加息成為大利好。

美國10年期國債近期走勢圖(網路圖片)

現在,耶倫惹禍了,她失去了對市場的控制,或許她也在顫抖.....

根據美國著名的財經博客網站Zerohedge撰文稱:「隨著美國國內百貨行業REITs基金價格暴跌,股票市場因此充滿了巨大的熊市氣味」。彭博社也跟進報導了這一內容並稱,美國百貨行業REITs基金領域的商業抵押擔保證券遭對沖基金拋售,多方投資者已經將百貨行業REITs基金看做是「下一個巨大的空頭」。

來自美國最新一期的銀行借記卡和信用卡消費報告中的一張特殊圖表顯示,對於美國國內的百貨行業來說,事態可能變得愈發糟糕。而多數大型購物中心很大程度上都是固定租戶,但這裡面已經出現一個極其不祥的跡象,美國百貨、零售業支出方面出現一個有記錄以來的最大崩潰!

二月份,自美林美銀的報告則顯示,經季節性調整後,美國零售商品中的汽車產品銷量下降0.2%,這一結果令人難以接受。

通過數據對比可以清楚地看到,2月份,五分之一收入最低的家庭,其消費支出環比下降了3.4%;而五分之一收入最高的家庭,其實際消費支出環比上升了0.9%。

再看看餐飲業銷售情況,過去兩年時間裏,這一行業的消費支出已經出現決定性的下滑趨勢。這種下滑趨勢主要集中出現在大型/連鎖餐飲企業中間。

在「食品服務和飲料行業」,類似的情況也在發生:在食品和飲料商店、奢侈品行業,所有的趨勢都是暴跌。

這些數據表明,美國國內消費者開始逐月壓縮自己的消費支出,這表現在購物、就餐和奢侈品消費等各方面。

美國股市和房地產的熱火朝天,掩蓋不了內部深層次的經濟危機要素的持續發酵。

美國是第一大經濟體,再看中國的情形。2016年4月,消費稅821億元,與上年同期持平。之後兩個月,消費稅小幅增長。7月,消費稅810億元,同比下降4.3%。其中,成品油消費稅下降12.6%。8月,國內消費稅831億元,同比下降6.2%。4-7月間,形成了一個重要的時間窗口。雖然很多人對當代的數據有疑問,但相信消費稅的數據是可靠的。

再看看資產價格市場。雖然去年底,領導提出「房子是用來住的,不是用來炒的」,這非常正確!但遺憾的是房地產市場依舊熱火朝天。離婚買房已經根本不算是新鮮事,《揚子晚報網》在本月18日更有一篇報導稱:「女子購房交易失敗當房主面跳樓身亡?用生命換來的房子!」甚至一些可憐的媒體人已經將房子上升到等級固化的角度!(可笑,有些地方只有權力才是永恆的等級表述)。可見,人們完全、徹底地因房子而陷入癲狂!

房地產已經上升到導致工廠破產關閉、失業不斷加劇的階段,已經擠壓消費進而讓人們陷入癲狂的階段,結局又是如何?

偶然想起一幅幽默畫:

2015年的中國股市:連豬都飛起來了…(網路圖片)

本來,豬擅長的是游泳,水的浮力可以支撐著豬龐大的身軀,意思是說消費、其它資產與房地產是均衡的,此時,豬自然是如魚得水。可是,房地產這頭豬有很大的志向,希望獨自升天,脫離「大眾」,按一般規律這是不可能的。可是,當代豬已經開始從事創新,採取的是蒸干身下之水的辦法(擠壓實業、消費與其它資產),短期看來,豬似乎真的如願以償地飛起來了。

當一個國家居民資產中房產佔到總資產的大約7成、房地產總市值佔GDP的比例為411%,豬身下之水(其它資產、消費能力)已經都干了。

在天空「翱翔」的豬很美,諸不知自己已經陷入囚籠,無路可逃。當豬從天空跌下來的時候(除非它變成孫悟空),沒有「等級」差別,結局也在同一個地方,下面已經沒有了水(其它資產比例下降、消費喪失,意味著再也沒有有效接盤),只剩下鵝卵石。

或有人說,養馬必放水救豬,看看匯率也就清楚,您不能希望養馬自殺。

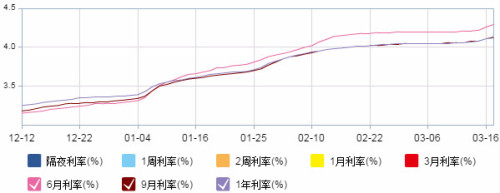

還有多長時間?琢磨一下下圖:

3月17日各個Shibor品種利率表(網路圖片)

這可是一段玩笑!在中國國內,大家可以接著炒房,繼續熱火朝天.....

美中經濟運行的階段基本同步,消費都下滑了很長一段時間,大家都在等待最終的結局——數九寒冬!